ついに開始、日本版「信用スコア」の衝撃と不安 期待高まる一方、目的外利用などのリスクも

消費者の信用情報のスコア化は、海外では一般的となっている。例えばアメリカでは、大手信用情報機関3社が共同開発したVantageScore(バンテージ・スコア)や、フェア・アイザック社(FICO)が提供するFICOスコアが広く利用されている。それぞれ算出方法などに違いがあるが、300~850点でスコア化され、本人も確認できる。

CICはクレジット・ガイダンスを導入した目的として、消費者の金融リテラシー向上や多重債務・自己破産の未然防止を掲げている。個人の信用状態をわかりやすい「スコア」で開示することで、「消費者が関心を持ち、しっかり支払いをしようという動機が生まれる」(CIC担当者)ことが狙いだ。

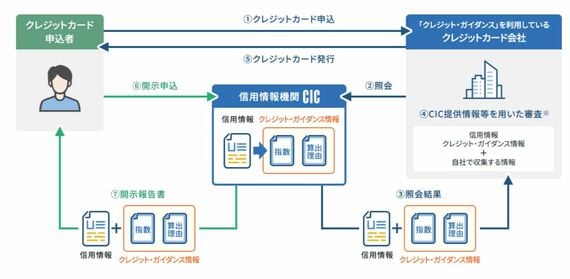

CICは、まず個人向けにクレジット・ガイダンスの開示を始めており、2025年4月から加盟するクレジットカード会社や消費者金融会社などにも開示する。

クレジットカード会社は割賦販売法の定めにより、年収などに基づく「支払可能見込額調査」が義務付けられており、その際、CICが提供する信用情報の利用も義務化されている。そのため、これまで多くのクレジットカード会社は、CICのデータと属性情報に基づく自社独自のスコアリングを行うことでクレジットカードの発行可否などを判断してきた。

今回、CICからの情報にクレジット・ガイダンスが加えられたことで、「自社スコアでは見逃していたリスクを検知して限度額を低く設定したり、否認したりできるほか、逆に否認の判断を覆すことも可能になるため機会損失の回避にもつながる」(業界関係者)。

もっとも、クレジット・ガイダンスが属性情報を考慮していないのに対し、各社独自のスコアリングモデルは顧客の勤務先、年収等も反映できるため、より正確性が高いとされる。そのためクレジット・ガイダンスは、あくまで参考情報として活用していく事業者が多いようだ。クレジット・ガイダンスの取得にかかる追加費用を考慮すると、「参考情報として使うにはそこそこ高めの金額」(前出の業界関係者)との声もある。

クレジット事業への新規参入を後押し

これに対し、新規事業者にとっては活用の余地が大きそうだ。クレジット事業者にとって個人の信用力を測るスコアリングモデルの構築は事業の根幹だが、その困難さから新規参入の障壁にもなっていた。

関係者によれば、新規参入のクレジット事業者は保有するデータ量が少なく、自社でのスコアリングが難しいため、自社開発が可能となるまでFICOなどにスコアリングを外注するケースが多いという。

それが今後は、クレジット・ガイダンスがスタートしたことで、膨大な情報に基づくCICのスコアリングを活用できる。現代ビジネス法研究所代表の吉元利行氏は、「クレジットカード事業や小口ローン事業に進出するスタートアップにとっては、参入しやすくなると考えられる」と話す。CICに加盟する後払いサービス(BNPL)事業者もクレジット・ガイダンスを活用できるため、小口ローン事業などへの参入を検討する動きが活発化するかもしれない。

無料会員登録はこちら

ログインはこちら