日銀「金融政策修正」で銀行への"恩恵"はあるのか 「金利のある世界」が銀行に与える影響は未知数

ただし、利回りが上昇した国債を実際に買えるかどうかは別問題だ。約1000兆円もの発行残高の半分は日銀が握るが、市場に放出されることはほとんどない。毎年新たに発行される国債や投資家が途中で売却する国債の量は多くなく、運用残高を積み増せるかは未知数だ。

長期金利上昇の副作用も無視できない。保有する債券に発生する評価損だ。債券は残存期間(デュレーション)が長いほど金利上昇局面で価格が下落する。地銀に有価証券運用を助言する和キャピタルの伊藤彰一専務取締役は、「メガバンクのデュレーションが1、2年なのに対して、地銀は6~7年程度と長い。金利上昇時の評価損拡大に注意する必要がある」と指摘する。

デュレーションの長さは当の日銀も懸念している。2022年10月に公表した金融システムレポートでは、「地域金融機関を中心に、大量償還を迎えた高利回り債の利息減少を補う観点から、保有債券のデュレーションを長期化させている」と記載。2002年以降では、円金利に対するリスク量が過去最高水準になっているとも指摘した。

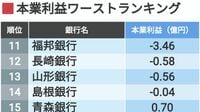

東洋経済の集計では、全国の地銀99行の国内債の評価損は2023年3月末時点で6971億円。前年から約5000億円拡大した。債券を売却しない限り決算への影響はないものの、預金の流出などで現金の確保が急務となった場合、多大な損失を被ってでも売却を迫られる。

本丸は短期金利上昇

政策修正を契機とする銀行株の上昇は翌週も止まらず、7月31日には32銘柄が年初来高値を更新した。銀行決算への貢献度合いが高い短期金利上昇が意識され、買いが集まったと見られる。市場関係者の間では、「早ければ2024年中にもマイナス金利政策が修正される」という観測もある。

悲願であるはずの短期金利上昇だが、地銀を中心に「本当に貸出金利を上げられるのか」という不安も漏れる。国内の短期金利はバブル崩壊以降、ほぼ下落ないし横ばいで推移してきた。今や金利上昇局面を経験していない銀行員が大半を占め、金利引き上げ交渉が進むか見通せない、というわけだ。久方ぶりに訪れた「金利のある世界」にどう対応すべきか、銀行は頭を悩ませている。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら