アドバイザーの仕事は買収の成立(クロージング)までで、買収後の経営には関与しません。海外M&Aの実行後、ディールはどのような帰趨を辿ったのか。

私はそれをもっと知りたいと思い、大学で研究を始めました。

成功案件が増えている

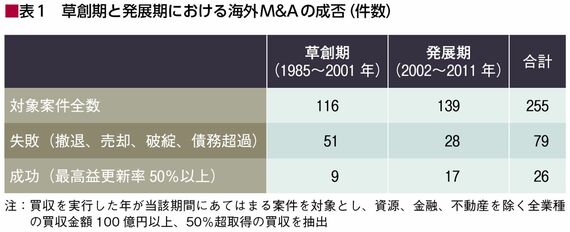

リサーチの手始めにと、海外M&Aの草創期である1985年から2001年の間に実行した海外M&A(100億円以上)、全116件の状況を調べてみると、半数近い51件が、すでに売却や撤退に至っており、この失敗案件の買収総額は2兆8000億円でした。

買収後に投入したであろう経営資源まで考慮すると、海外M&Aの失敗の代償はあまりに大きいと言えるでしょう。

116件を分析して、失敗の要因に迫ろうとした私の研究は、2014年に『海外企業買収 失敗の本質』という書籍として刊行されました。

この本では、草創期における買収案件を分析し、海外M&Aが失敗に陥る共通点を解説しました。

そこでわかったのは、一般に重視されるデューデリジェンスやバリュエーション、契約条件交渉、PMIといったものは、失敗を避けるためのテクニックであり、M&Aの成功を保証するものではないということでした。

どうすれば成功できるかを考えるには、買収時ではなく買収後、そしてテクニックやプロセスではなく「経営」に焦点を当てなければならないと気づいたのです。

その後大学教授に転身した私は、分析期間を広げ、海外M&Aの発展期である2002年から2011年までの100億円以上の139案件について成否を判定しました。

すると、草創期には116件中、失敗が51件、成功が9件あったのに対し、発展期には139件中、失敗が28件と減り、成功が17件と増えていました。日本企業の海外M&Aは草創期に比べ、発展期で成否比率が改善していたのです。

ただ、発展期には、継続保有しているものののれん減損損失を計上したケースが16件あり、失敗案件の減損と合わせた減損損失の総額は1兆円を超えていました。

買収時の期待や計画が実現しない案件はまだ多いのが現状です。

無料会員登録はこちら

ログインはこちら