実質実効レートを使って為替相場を展望する 金融政策の余地が小さくなる中での判断材料

筆者は、為替市場の全体感を把握するにあたってBIS(国際決済銀行)が月次で公表する実質実効為替相場(多通貨に対する相対的な実力を物価の影響を除いて見たもの)の動きを定期的にチェックしている。具体的には各通貨の実質実効レートの長期平均(20年平均)と当該月の水準を比較した上でその乖離率に着目し、今後の修正余地や方向感の勘所としている。

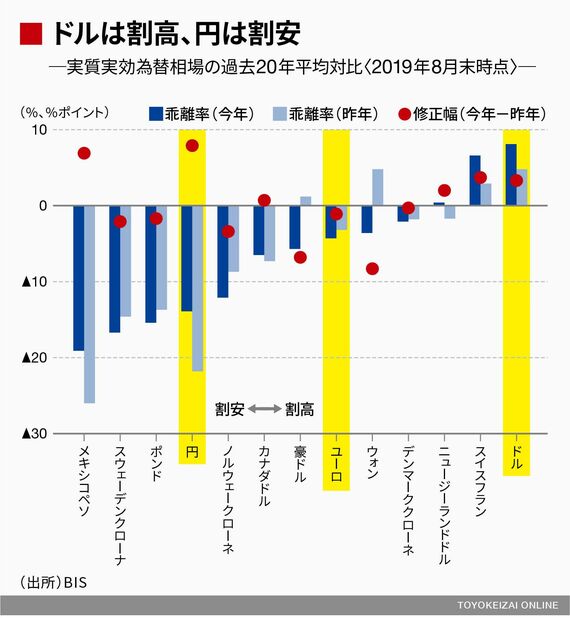

現状では8月末時点の水準が公表されているが、これを元に主要通貨の割高・割安を一覧したものが図である。跳ねているボールは過去1年間で当該通貨が上昇・下落のどちらに動いたかを表している。教科書的にいえば、実質実効レートは長期平均に収斂するとされており(この点にいろいろな議論があることは承知している)、図において棒グラフが伸びている方向とは逆の方向にボールが跳ねていると「過去1年間でしかるべき方向に調整が進んだ通貨」と読むわけである。

過去1年で円もドルも上昇した

この図を元に過去1年のG3通貨(ドル・円・ユーロ)を総括すると、①円は依然割安だが、かなり大きな修正(円高)が進んだこと、②ドルの割高感が広がっていること、③ユーロの割安感はたいして変わっていないこと、などが指摘できる。

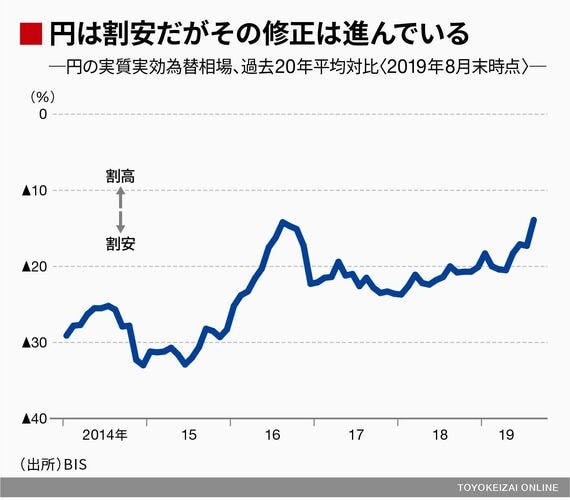

このうち特に目を引いたのは①円の動きだ。円の長期平均からの乖離率は8月末時点でマイナス13.9%と昨年のマイナス21.8%から7.9%ポイントも縮小している。ちなみにマイナス13.9%は依然、小さくない割安幅ではあるが、過去5年間では最も割安感が解消された状況でもある。ドル円相場において円高ドル安は限定的なものにとどまってはいるが、実質実効レートで見ると、まとまった幅で円高が進んでいるという認識は持ちたい。

無料会員登録はこちら

ログインはこちら