実質実効レートを使って為替相場を展望する 金融政策の余地が小さくなる中での判断材料

ドルを同様の視点で評価するとプラス8.1%と昨年のプラス4.8%から3.3%ポイントも拡大している。この間、FRB(米連邦準備制度理事会)の金融政策は2回利上げ(昨年9月・12月)して2回利下げ(今年6月・9月)するという急旋回を見せており、直感的にはドルの実質実効レートは下落していたほうが腹落ちする。だが、実際はむしろ騰勢を強めた。世界の経済・金融情勢が悪化し、全世界的に金利が低下する中で絶対金利水準にうま味があるドル建て資産に世界の運用難民が殺到したという理解が適切であろう。

いずれにせよ実質実効レートで円がまとまった幅で上昇した一方、ドルも同様に上昇したというのが過去1年間の動きであり、結果としてドル円相場の値幅が相変わらず狭いのは、当然の帰結といえる。なお、プラス8.1%は過去5年間で割高感のピークだった2017年に近い。2017年は大幅にドル安が進んだ年だったことは思い返しておきたい。

G3通貨が上昇し、その他通貨が下落

ユーロについては最近1年でたいした動きはなかった。長期平均からの乖離率で評価すると8月末時点ではマイナス4.3%と昨年(マイナス3.2%)から1.1%ポイントだけ割安幅が小幅に拡大している。しかし、拡大資産購入プログラム(APP)の停止までこぎ着けた昨年末から1年も経たないうちに利下げとAPP再開を決定したことを思えば、その急旋回のイメージほどユーロは下落しなかったともいえる。

とはいえ、年初には想定されていなかったドイツの景気後退リスクが浮上する中、ユーロが買われる材料は「ドルが買われすぎているから」くらいしか思い当たらないのも事実だ。準備預金の階層化システムを導入した今、利下げ余地も拡大しており、ユーロは実質実効レートでも上値は重い状況が続きかねない。

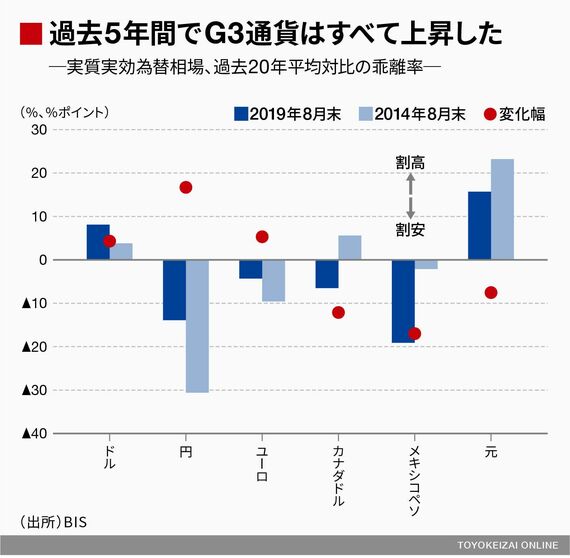

だが、軟調な動きが続いているユーロの実質実効レートでも、5年前から見れば割安感の修正がはっきりと進んでいる。これはユーロだけではなく、ドルも円も同様だが、過去5年で見ればG3通貨の実質実効レートすべて上昇している。

当然、この裏側ではその他通貨が下落している。例えばドルの実質実効レートを考察する上で大きなシェアを占めるカナダドルやメキシコペソ、そして人民元などは5年前からマイナス7%~マイナス17%ポイント程度、割安方向に幅を拡大させていることがわかる。

G3通貨間の値動きにとかく注目が集まりやすいが、実効ベースで見れば「すべて買われている」という認識は重要であり、だからこそ「G3通貨 vs. その他通貨」の構図の中で主要通貨ペアに値幅が出ていないというのが現状の為替相場の概観となる。

無料会員登録はこちら

ログインはこちら