急成長の「出前館」、利益88%減計画のなぜ? 夢の街創造、ブチ上げた中期計画の現実味は

営業利益はどうか。2019年8月期がわずか1億円に減ってしまうのは、シェアデリの新規出店コストを折り込み、販売管理費が倍増するためだ。2020年8月期は一気に17億円への回復を見込んでいる。この期も大量出店が続くが、売上高が伸びるため、2019年8月期並みの粗利率が確保できれば、販管費が倍増しても達成できる。

問題は2021年8月期だ。2020年8月期よりもさらに高い、営業利益50億円という見通しを掲げている。営業利益率でみれば前年度の13.2%から一気に26.6%に引き上げる計画だ。拠点開設ペースは前の期とさほど変わらないとすれば、既存拠点の収益力をどれだけ引き上げられるかが鍵になるが、具体的な施策は公表されていない。

とすれば、計画達成の可否を握るのは、結局のところシェアデリ拠点を計画通り開設できるかどうかという点に絞られる。

PERは700倍超

拠点新設に係る最大の課題は“人”だろう。社会全体で人手不足が深刻化する中、配達要員として出前館が積極的に採用しているのが拠点周辺在住のシニア層だ。

出前館はヤマハの電動アシスト付き自転車を導入しており、バイクの免許は不要。なおかつ人手不足が深刻化しているとは言っても、シニア層に限って言えば未だ買い手市場だ。地元の地理にも明るく、多少の個人差はあるにしても基本的に真面目で辞めないという。

こうして夢の街創造委員会は着々と施策を進めるが、株価は1500円を割り込んだ。昨年10月に付けた上場来最高値の3725円から半分以下に落ち込んでいる。

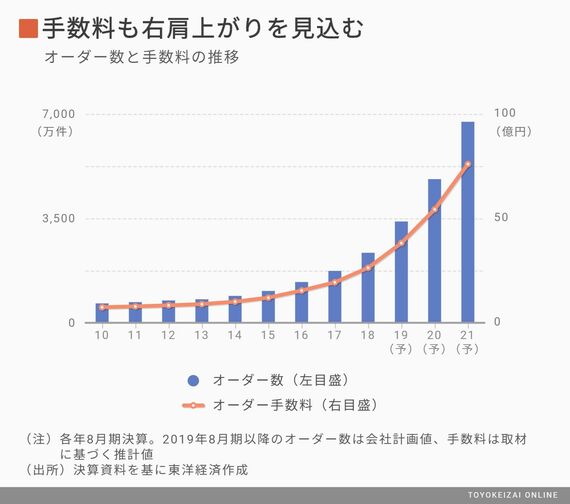

最大の理由は進捗が遅れ気味だからだろう。毎月上旬に公表している月次によれば、2018年9月~12月までの累計実績オーダー数は、前年同期比25.7%増と、通期計画の45%増を大きく下回っている。

シェアデリ拠点も前期末から23しか増えておらず、通期目標の150からすると遅れぎみに見える。

シェアデリ拠点数については年度末の駆け込みで達成も可能だろうが、オーダー数は1月からの8カ月間で、前年比で53%伸ばさなければならない。

早くも期初計画達成に黄色信号が灯った感はあるが、予想PERは約700倍と、上場企業の上位10位前後に位置する高水準で、市場からの期待値は高い。その期待に同社は応えることができるのか。

出前館の株価・業績 は「四季報オンライン」で

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら