上述したとおり「正常化」といえばFRBが先行しており、金利水準も10年物国債利回りで米国が2.4%、ドイツが0.4%と、米国が大きく上回っている。ただ、為替市場においてはえてして市場参加者の関心が集中する通貨が大きく買われ、一方向のトレンドを形成する傾向がある。こういう時は「金利差」などはとりあえず無視され、市場全体がトレンドに追随するものだ。

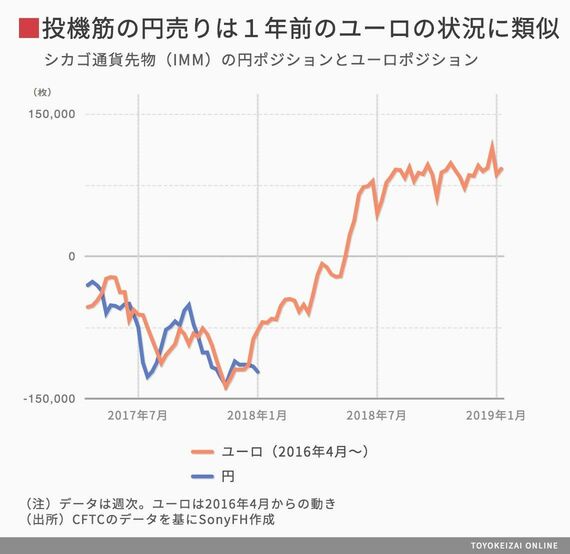

ちなみに昨年「正常化」に入った国の通貨について、対米ドルの年間上昇率を見てみると、ユーロが最大で約15%、英ポンドは約10%、カナダドルは約7%だった。昨年のユーロの事例を踏まえれば、仮に今後、日銀の長期にわたる緩和からの「正常化」という政策転換に市場参加者の注目が集まると、円が上昇トレンド入りする可能性も否めない。特に、投機筋の円ショート・ポジションが12万枚まで膨らんでいる現状は、2017年初のユーロ・ショートの状況に類似している。

円が急騰した場合の日本経済に対するインパクトの大きさを踏まえれば、日銀は金融政策を正常化するにしても、市場にショックを与えないよう、事前から相当程度うまく織り込ませる必要がある。黒田総裁も出口戦略に関する発言には、慎重にならざるをえないのかもしれない。

「正常化」は十分な円安水準を確認してから

筆者は日銀がイールドカーブ・コントロール(YCC)について、オーバーナイト物金利をマイナス0.1%、10年債利回りをゼロ%に誘導している現在の状況から、今年10月には10年債を0.1%程度引き上げると予想しているが、あくまでその時点の為替レート次第になるとみている。

上述した通貨上昇率を踏まえれば、仮に日銀の「正常化」に市場参加者の注目が集まって、円が昨年のユーロ同様、15%程度上昇したとしても、その時のドルが対円で120円付近まで上昇していれば、ドル安・円高のメドは102円になる。内閣府の調査によれば、日本の製造業の輸出採算レートは現時点で99円90銭。つまり、100円ちょうど付近が重要な節目となっており、同水準はぎりぎり確保できる計算になる。景気やインフレなどの環境が一段と改善し、ドルが1ドル=120円付近まで上昇していれば、日銀がYCCの目標利回りを引き上げる可能性は高まるだろう。

日銀は十分な円安水準と、市場の織り込みを確認してから正常化に向かうとみており、円相場急騰の可能性は低いとみている。それでも、日銀が「正常化」を決めれば、その後は緩やかに円高が進行するのではないか。したがって、今年のドル円相場のピークは9月末で120円、年末時点は118円と予想している。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら