日本企業が「さほど儲けられない」真の理由 利益率の低さが経済成長を阻害する

3.企業戦略、資金調達に対する歯止めが効かない

「コーポレートガバナンスが効いていない」といったほうが正確なのかもしれないが、日本企業の場合は資金調達や企業戦略に対して、ストッパーの役割をするシステムがきちんと機能していないという印象がある。結果として、オリンパスやシャープ、東芝のように、経営者が何代にも渡って誤った経営戦略に走ってしまうケースが出ているのだろう。

たとえば、株式の持ち合いという日本独特のシステムが長い間常識とされてきた。さらに、上場会社の中で「親子上場」と呼ばれる企業が多数存在し、その結果として株主総会が形骸化し、その時の経営判断や資金調達の方法がきちんと精査されない、という結果を招いている。

子会社の利益が親会社の無謀な投資の資金源にされてしまう。あるいは親会社からあぶれて出向してきた社長が、取締役会全体のコンセンサスを得ずに親会社の威光をバックに無謀な改革を実行して失敗するケースなどなど……。本来機能すべき株主総会や取締役会がきちんと機能せずに、間違った経営判断が独走してしまう。

株式持ち合い企業の中には、取引銀行や取引先、下請け会社などが多く、株主総会では一切沈黙を守る存在として重宝されてきた。トラブルの表面化を嫌う経営陣にとって、株式持ち合いは便利な「保身」のツールと言って良い。

欧米では「投資機会の損失リスク」を問われるケースでも、日本では問われない。何もしないことは「マイナス」にならないのだ。しかし、企業経営にとって投資機会をみすみす逃してしまうことは明らかな「判断ミス」であり、経営者失格の烙印を押される。

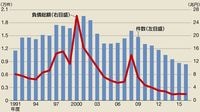

日本企業の「売上高利益率」の低さが目立つ

4.過大な販売管理費が売上高純利益率を縮小する

すべての業種に該当するわけではないが、日本企業の場合、販売管理費が膨らんで、売り上げに対する純利益率が低迷しているケースが多い。最近、注目された宅配便大手の「ヤマトホールディングス」のケースでも、ROEを上昇させるために2015年3月期、2016年3月期の2年間で自社株買いと配当に1000億円超の資金を使った。しかし、それでもROEは上昇しなかった。

最終的に、目先の資本政策ではなく、適正な人材の確保や運賃の値上げに踏み切ることで、本業を立て直しROEの向上を図る方法に転換させた。その判断は間違っていないはずだ。

1年ほど前になるが、SMBC日興証券が「日本のROEが低い原因は、販売費と一般管理費が高いからだ」とするレポートを出している。米国と比較した場合、日本企業の「売上高利益率」の低さが目立ったと指摘している。

無料会員登録はこちら

ログインはこちら