伊藤忠商事vs.空売りファンド、緊迫する攻防 浮かび上がった商社決算の不透明とは?

が、空売りを仕掛けるグラウカスも、したたかだ。リサーチ部門のディレクターを務めるソーレン・アンダール氏は本誌の取材に、「弊社のリポートには公開情報にのみ基づいて行われた包括的な分析を記載している」と、あくまでも“見解”を提示した、と強調している。

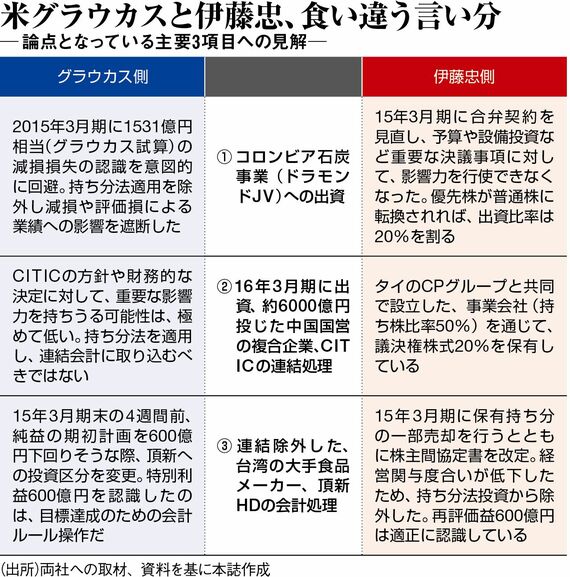

これに対して伊藤忠は、グラウカスが追加で7月28日に求めた第三者委員会の設立に関し、8月2日の決算会見で「その必要はない」と否定。3項目それぞれに反論、「われわれの対応には一点の曇りもない」と過年度の会計処理が適切だったと強調した。同時に、「同じ土俵で話をすると、グラウカスのネームバリューを上げることにつながる」(鉢村CFO)と、どこまで説明に踏み込むべきか苦慮する姿勢ものぞかせる。

日本独特の業態である総合商社は、ショートセラー(空売り屋)にとっては、格好の標的なのかもしれない。

実は商社が標的になったのはこれが初めてでない。2015年12月、国内の調査会社ウェルインベストメンツリサーチが、丸紅に対し「巨額の減損リスク」と題したリポートを公表。特定案件の減損処理を「意図的に遅延させた疑いがある」と指摘した。発起人である弁護士の荒井裕樹氏は「(自分たちは)対象銘柄について特定のポジションを直接保有してはいない。リポートを購入した顧客が持っている可能性は当然ある」と語る。

連結の適用範囲は”微妙な”解釈

今回のケースでは、連結の適用範囲など個別案件の微妙な解釈を指摘しており、複数の会計専門家は「伊藤忠の事業に精通した者が一つひとつの案件にヒアリングしないとコメントは難しい」と見通す。総合商社は300社から多くて1200社以上の連結対象企業を抱え、収益がキャッシュの流れと一致しない“バーチャル”な会計処理を多く行っている。

伊藤忠が指摘された投資区分の変更は、他商社にとってもひとごとではない。「15~20%出資する企業への持ち分法適用の是非は社内でよく議論になる。各社、多かれ少なかれ会計のマジックはあり、まっとうな処理と説明するのは容易でない」(商社関係者)。

また、総合商社が少数出資する資源権益の減損判定も、前提となる将来の商品市況の長期見通し次第で大きく変わる。英ウッドマッケンジーなど複数の調査会社の予測をベースにするが、強気か弱気か、どの見通しを組み立てるかには微妙な裁量がある。明らかな説明の矛盾がないかぎり、監査法人もその幅を容認するのが実態だ。

あるクレジットアナリストは伊藤忠の決算説明会で「『減損を前倒しで処理するからどんどん指摘してほしい』と、機関投資家に“リップサービス”するなど、とらえ方によっては誤解されるすきもあった」と指摘する。

解釈の余地が広がる、総合商社の複雑で不透明な決算構造。これこそが空売りファンドにつけ入られた最大の問題点なのかもしれない。

伊藤忠商事の株価・業績 は「四季報オンライン」で

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら