金融資産だけでなく自分への投資も大切です フレッシュマンにこそ伝えたい「投資」の真実

ここでグラフを見てください。

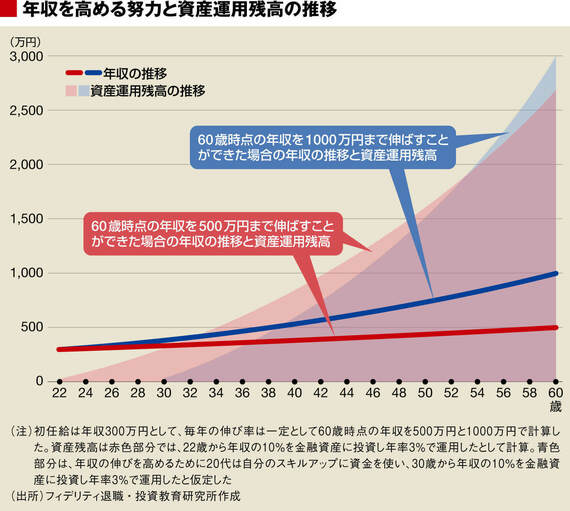

このグラフは、初任給300万円の新入社員が、60歳までに年収を500万円に引き上げていった場合の年収の推移を赤色の線で示しています。そして、赤で塗りつぶしたところが「年収の10%を資産運用に回し、3%で運用する」というルールに基づいて積み上げることができた累計額です。60歳時点の累計投資額は1528万円で、運用残高は2692万円です。

一方で、青色の線は60歳時点の年収を1000万円まで引き上げていった場合の年収の推移を示しています。もちろんそのためには何らかの努力が必要ですから20代は資産運用におカネを回さないで自分の人的資産を高めることを優先したとします。この場合にも、30歳からは「年収の10%を資産運用に回し、3%で運用する」というルールは適用させます。

注目してほしいのは、青で塗りつぶした60歳時点での累計投資額と運用残高です。累計投資額は2006万円ほどになりますし、残高も3003万円に増えます。そうなのです、お給料が上がることで10%を投資に回すという同じルールでも投資に回せる金額は大きくなり、たとえ運用開始の時期が30歳だったとしても60歳時点の残高は上回ってくるのです。

どう配分するかのバランスが大切

これは自分という資産に投資をしてその稼ぐ力を高めたことで最終的な運用の金額が大きくなった事例です。もちろん、早くから投資を始めたほうが複利の効果で運用の成果は大きくなるのは確かですが、その一方で稼ぐ力も高める必要があることを理解してほしいと思います。もちろん、自分への投資と金融資産への投資はどちらかひとつを取るという選択の問題ではありません。どう配分するかというバランスが大切なのです。

とかく投資の話になると「若いうちから資産運用すべき」という話を聞くことが多くなると思いますが、それは「資産」とは何かを考えたうえで決めて欲しいところです。すなわち、自分の価値を高める投資も決しておろそかにしないでほしいということです。

でも選ぶべき「資産」の選択肢が多くなると何も決められなくなってしまう。これは行動バイアスですね。でもどれかひとつに決める必要はないのです。いくつも試してみましょう。何せまだ社会人生活はスタートしたばかりです。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら