突然の死「連帯保証債務」負わされた家族の悲惨 銀行融資に経営者の個人保証とられていませんか

もし、叔父の生前に、私が一言「万が一のことがあれば個人保証は相続されますよ。でも、会社が傾かない限りは大丈夫ですよ」と叔母やいとこに言えていれば、結果は違っていたはずだと後悔しました。

そもそも、当時の私も、叔母やいとこがそうであったように、個人保証というものがどういうものか、恥ずかしながら、わかっていませんでした。

「保険のセールスパーソンとして、ただ保険を売る、というだけで仕事をするのではダメだ。経営者とその家族、会社にとって、将来起こりうるリスクはどんなものなのか、それを防ぐ方法はないのかをお客さまとともに考える。そういうスタンスで仕事をしていこう」と心に誓った出来事になりました。

「経営者保証」はなぜなくならないのか?

2020年度の調査で、中小企業において「経営者保証を提供していない」割合は20%にとどまっており、「経営者保証に関するガイドライン」が策定されてから6年の成果は限定的のようです。

なぜ経営者保証が解除されないのか? または、経営者保証のない融資が実現しないのか? それは、経営者保証を求めるかどうかの最終的な判断は、金融機関にゆだねられているから。この一点に尽きると思います。「経営者保証に関するガイドライン」を策定したのは中小企業庁、つまり経済産業省です。一方で、金融機関を監督しているのは金融庁、つまり財務省です。

金融機関としては、中小企業の資金調達の円滑化に寄与したい、だから個人保証を求めざるをえない。一方で、経営者による思い切った事業展開や、保証後において経営が窮境に陥った場合における早期の事業再生を阻害する要因となるなど、個人保証が中小企業の活力を阻害する面があることも理解している。この両面を天秤にかけたときに、個人保証を求めるほうに天秤が傾くのだと思います。かつ、それが監督官庁である金融庁の指導でもあるわけです。

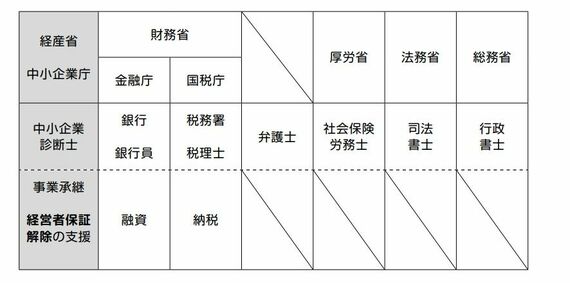

図をご覧ください。経営者を支援する専門家はさまざまですが、それぞれが異なる官庁の管轄におかれています。それぞれの専門家がそれぞれの論理で動かざるをえず、経営者サイドでそれらをうまく活用することが求められているわけです。

この中で、特に経営者保証の問題は、行政の縦割りの弊害で、中小企業庁によるガイドラインの成果がいまひとつのところでとどまっている、という話も耳にすることがあります。

体制を批判することは本稿の趣旨ではありません。少なくとも、金融機関の方々には、個人保証に伴うリスクについて、自ら注意喚起するクセを付けていただきたいと、当事者の親族として強くお願いしたいところです。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら