60歳を過ぎたら要注意の「金融サービス」教えます 「よくわからない投資」に手を出してはいけない

ファンドラップのメリットとしてよく説明されるのが次の3つです。

2)顧客それぞれの投資方針に基づいて専門家が最適な投資信託の組み合わせと比率を決定してくれる

3)運用を開始した後も市場や環境の変化に合わせた資産配分の見直しを専門家が行ってくれる

こう聞くと、ほぼ全部お任せで手間がかからず、しかも安定したリターンが期待できる夢のような商品だと思うのではないでしょうか。

しかし、実はリスクの割に手元には大したリターンが残らず、場合によってはジワジワと資産が減っている危険さえあるのがファンドラップです。

とにかくコストが割高

私の考えでは、日本のファンドラップの最大の欠点は運用コストです。

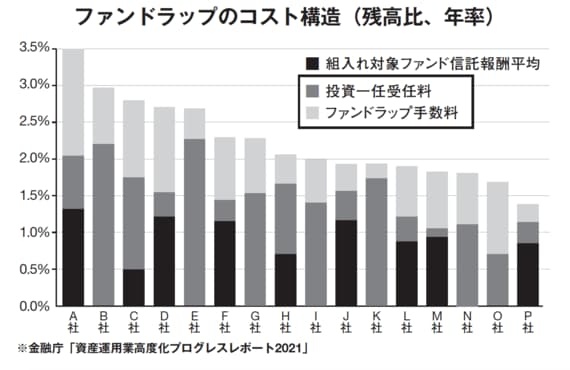

まず「投資一任報酬」や「ファンドラップ報酬」といったファンドラップそのものにかかる手数料が比較的高く設定されています。

加えて、ファンドラップの中に組み込む「個々の投資信託」1つひとつにも、運用手数料(信託報酬)がかかります。

要するに同じようなことを二重に行い、コストが二重にかかっているのです。

金融庁の調査によると、日本のファンドラップの運用コストは年率2%以上のものが多いことがわかっています。中には3%を超えるようなものもあります。

当然、運用成績がコストを上回らないと実質赤字になってしまい、預けた資金は目減りしていきます。

運用コストが高いことは、長期分散投資の大きな足かせです。

長期分散投資は「そこそこのリスクでそこそこのリターン」を狙うものなのに、運用コストが高いと「そこそこのリスクで低いリターン」になります。 それならばまだいいほうで、リターンがマイナスのときもあり、しかもコストは当然、同じようにかかります。

「運用コストが高くても、それに見合った高いリターンが得られるのであればいいのでは?」と思うかもしれません。

しかし残念ながらファンドラップの中に組み入れられている個別のファンド(投資信託)を見ると、運用コストとリターンが見合っていない商品にも投資してしまっています。金融庁の調査でも、ファンドラップに安全資産として組み込んでいる投資信託が、運用コスト分をリターンで吸収できず、コスト控除後の実質リターンがマイナスになっているケースが明らかになりました。 つまり、逆ざや運用になっているのです。

無料会員登録はこちら

ログインはこちら