入学金や慰謝料に税金は?案外知らない贈与の話 いくら以上もらえば贈与税を払う必要があるか

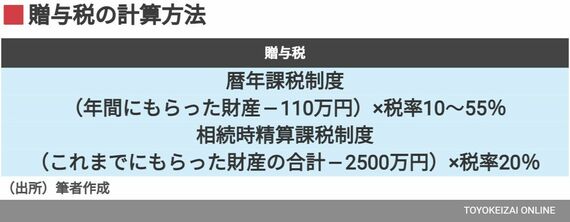

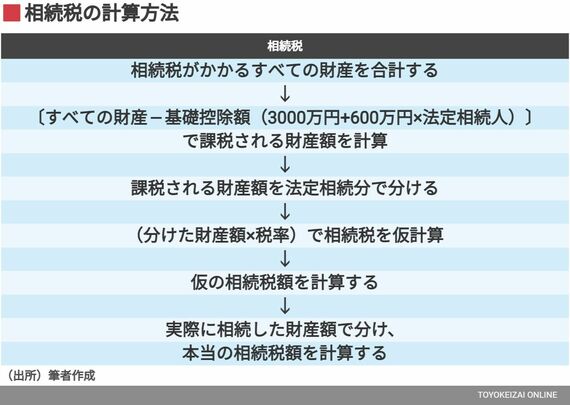

贈与税の基礎控除は110万円(暦年課税)、特別控除は2500万円(相続時精算課税)しかありません。一方、相続税の基礎控除は、「3000万円+600万円×法定相続人数」で計算します。相続人1人だけなら3600万円までは税金はかかりません。仮にかかったとしても、相続税のほうが金額は少なくなります。

例えば、5000万円の財産を30歳の一人っ子がもらう場合、贈与税と相続税とでは、どちらが得でしょうか。財産の持ち主は65歳の父で、母はすでに他界し、子は一人っ子の長男だけとします。

贈与税(暦年課税)

(5000万円-110万円)×税率55%-控除640万円=2049万5000円(税額)

贈与税(相続時精算課税)

(5000万円-2500万円)×税率20%=500万円(税額)

相続税

5000万円-(3000万円+600万円×1人)=1400万円

1400万円×税率15%-控除50万円=160万円(税額)

以上のように、この場合、相続税で支払う税額が最も小さくなります。

配偶者の税額軽減、小規模宅地等の特例を見逃さない

ほかにも相続税には納税額を抑えられる制度があります。

「配偶者の税額軽減」(配偶者が1億6000万円以下か法定相続分まで相続しても非課税)、「小規模宅地等の特例」(自宅敷地の評価額が80%減)などがそうです。

いずれにしても、今後、贈与について「正しく比較したい」「対策を知りたい」と思うなら、専門の税理士に相談したほうが安心でしょう。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら