老後の受給方法でも税金に差「iDeCo」意外な盲点 意外と知らない手厚い優遇をフル活用する方法

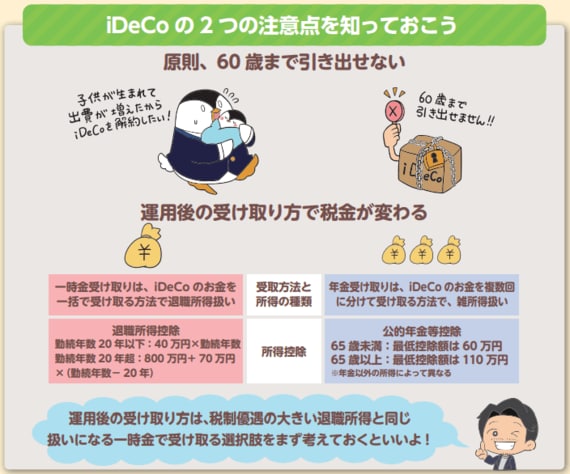

iDeCoは一時金として一括で受け取るか、年金として分割で受け取るか、もしくは金融機関によっては一時金と年金の併用で受け取るかを選択できます。

一時金として受け取る場合は退職所得となり、退職所得控除によって税金負担は軽減されます。控除とは一定の金額を差し引くことで、個人の所得税や住民税を計算する際、その人の所得から一定額を差し引き、税金の負担を軽くすることを指すので、退職所得控除は一時金として受け取る場合の退職所得から差し引ける金額となります。

年金として受け取る場合は雑所得となり、公的年金等控除によって税金負担は軽減されます。ただし、年金収入については、公的年金や企業年金などを年金で受け取った場合の金額なども合算されるため注意しましょう。

このように、iDeCoは受け取り方によって税金の計算方法が変わるのですが、どう受け取るのがベストなのかは、iDeCoの加入期間や受け取る金額、老後の公的年金がいくらもらえるかなどによっても変わってきます。

そのため、自分にとっての最適な受け取り方を考える必要があるのですが、最低限押さえておくべきポイントとして、一時金で受け取る場合の退職所得控除は手厚い優遇となっている点を詳しく見ていきましょう。

退職所得控除の計算方法は?

iDeCoを一時金として受け取る場合は退職所得になるとお話ししましたが、原則としてほかの所得と分けて所得税を計算する、いわゆる分離課税となっています。

退職所得の計算式は「退職所得=(退職収入-退職所得控除額)×1/2」で、退職所得控除額は勤続年数によって計算されます。

勤続年数が20年以下の場合、退職所得控除額は「40万円×勤続年数」となり、勤続年数が20年超の場合は「800万円+70万円×(勤続年数-20年)」にて算出されます。

iDeCoにおける勤続年数とは、掛金を出して積立した加入期間だと思えばOKなので、例えばiDeCoで30年間積立をしたら、1500万円が退職所得控除となります。つまり受け取り時に、iDeCoの掛金と運用益の合計の1500万円までは税金がかからず、人によってはまるまる非課税で受け取ることができます。

また退職所得控除を超える分についても、課税されるのは1/2、つまり半分だけとなるのですが、具体的な例を見てみましょう。

無料会員登録はこちら

ログインはこちら