老後の受給方法でも税金に差「iDeCo」意外な盲点 意外と知らない手厚い優遇をフル活用する方法

先ほどと同様にiDeCoに30年間加入したものの、株式相場が好調だったこともあり、掛金と運用益の合計が2000万円になったとします。

こちらのケースでは、2000万円から退職所得控除の1500万円を差し引いた500万円の半分である250万円が退職所得となります。

この退職所得250万円に対して所得税と住民税がかかりますが、所得税の税率は課税所得に応じて5~45%まで段階的に決まり、住民税の税率は原則、一律10%です。

このあたりは少し複雑な計算になりますが、今回だと所得税は15万2500円(復興特別所得税を含まず)、住民税は25万円となり、合計で40万2500円となります。iDeCoの一時金にて、2000万円を一括で受け取ったとしても、支払う税金は約40万円で済むので、退職所得の税制優遇の大きさがわかるかと思います。

そのため、iDeCoの出口戦略としては、退職所得と同じ扱いになる一時金で受け取る選択肢をまず考えておくといいでしょう。

一時金受け取りの場合の注意点

ただし、一時金受け取りの場合に気を付けないといけないのは、退職所得には、会社からの退職一時金や自営業者の方が加入する小規模企業共済などの一時金も含まれる点です。

とくに会社員の方は、将来的に勤務先から退職金を受け取ったタイミングで、何も知らずにiDeCoの一時金も受け取ってしまうと、退職所得控除のメリットをじゅうぶんに活かせないケースが出てくるので、事前にちゃんと知っておきましょう。

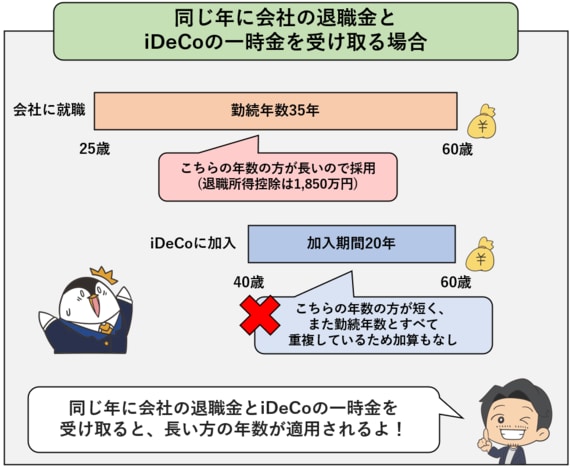

例えば、会社からの退職一時金とiDeCoの一時金を、同じ年にまとめて受け取る場合を見ていきます。この場合は、退職一時金とiDeCoの一時金を合算したうえで、退職所得控除の勤続・加入年数は長いほうが適用されます(勤続・加入期間のうち重複していない期間がある際、その期間は加算できる)。

仮に、会社に25歳から60歳までの35年勤務し、iDeCoには40歳から60歳までの20年加入の場合、60歳で退職一時金とiDeCoの一時金を両方受け取ると、退職所得控除は勤続・加入年数が長いほうが適用されるので、会社の勤続年数35年のみで計算されます。

勤続年数35年だと退職所得控除は1850万円となるので、会社の退職一時金とiDeCoの一時金の合計が1850万円を超えると税金がかかります。

無料会員登録はこちら

ログインはこちら