FRBとECBの金融政策正常化スケジュールを読む インフレ警戒と緩和縮小、出遅れた円の行方

インフレ警戒感から金融政策の正常化観測が強まりやすい状況にある。4月のアメリカの消費者物価指数(CPI)が急伸し、似たような動きはユーロ圏消費者物価指数(HICP)でも見られた。FRB(連邦準備制度理事会)やECB(欧州中央銀行)は一過性の動きと強調している。

しかし、アメリカではインフレ期待の高まりも見られ、10年物ブレークイーブンインフレ率(BEI)は一時2.5%を突破、実体経済への影響が懸念され、株価が崩れる動きも見られた。インフレ期待の高まりほど名目金利は上がっていないので実質金利は低下しており、それ自体は株の買い材料になるはずだが、この先の「不況下の物価高」、いわゆるスタグフレーションへの不安が強まっているように見える。

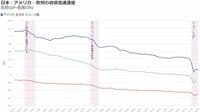

フィッシャー効果に倣えば、名目金利はインフレ期待に追随して上昇すると予想され、そうなれば消費・投資意欲を抑制する。実際のところ、昨年11月以降に10年物BEIが上昇し始めると、名目10年金利はその2カ月後に追随して上昇した。現在、インフレ期待は3月以降、4月初旬の小休止を挟んで上昇が続いており、5~6月にかけて名目金利が追随しても不思議ではない。

需要の拡大より供給制約によるところが大きい

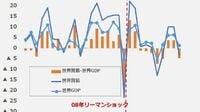

だが、FRBが指摘するように、足元の物価上昇は明らかに一過性である。4月のCPI上昇は事前の予想どおり、エネルギーの急騰(前年比プラス25.1%)に牽引されたものだった。ただ、それ以外にも自動車、とりわけ中古車も同プラス21.0%と大きく寄与したことが目を引く。現状では半導体の生産・供給が世界的に大きな制約を受けており、関連製品の価格に反映され始めている。また、後述するように最近のアメリカでは求人数も増えている。

要するに、今のアメリカは半導体のような「モノ」に限らず、「ヒト(労働者)」の供給も滞っている。経済活動制限の解除ペースに生産要素の供給が追いつかないところへ、低中所得者層に対する給付金などで需要も増加している。そのうえ、前年比で測ったエネルギー価格の急上昇(ベース効果)も重なり、ヘッドライン上は強いインフレ率が実現しているというわけだ。しかし、こうしたディマンドプル型ではなくコストプッシュ型のインフレ高進はFRBが正常化を検討する材料にはなりえないだろう。

無料会員登録はこちら

ログインはこちら