世界の外貨準備運用でドル離れが進んでいる 各国政府の準備資産はどこに向かっているのか

つまり、実際に中央銀行や財務省、政府系ファンド(SWF)といったリザーブプレーヤーのドル売りが増えたとは言い切れない。しかし、為替評価による価格要因であれ、取引に基づく数量要因であれ、ポートフォリオ内における比率変化を放置し続けるならば、それはリザーブプレーヤーにとってドルの重要性が落ちていることを意味すると言ってよい。ドルの相対的な重要性が変わらないと認識しているならば、いずれかのタイミングでリバランスを図るはずである。

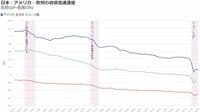

ドル比率が低下した分は、他通貨に広くあまねく配分されている。ユーロ比率は前期比0.72%ポイント増加の21.24%。2014年12月以来、6年ぶりの高水準を記録した。円は同0.15%ポイント増加の6.03%と1998年(6.24%)以来、22年ぶりの高水準。そのほか英ポンドも同0.16%ポイント増の4.69%で2015年12月末以来の水準を記録した。人民元も同0.11%ポイント増の2.25%と比率は過去最高になった。

また、具体的な構成がわからない「その他」も同0.17%ポイント増の2.70%まで上昇していることが目に付く。人民元、カナダドル、豪ドルのいずれにも属さない通貨も外貨準備として選ばれているということになる。

「世界最大の対外純資産国」として円を評価

いずれの通貨も比率を高めてはいるものの、ドル・ユーロの2大通貨を別にすれば、3番手としての円の存在感は相応に大きなものがある。本来、支払い準備である外貨準備は「暴落しないこと」と「流動性が高いこと」が最低条件であり、その意味で「世界最大の対外純資産国」の通貨である円は評価されて当然である。少なくともそのステータスがある以上、暴落する可能性は相当低いと考えるべきだ。

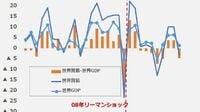

2000~2008年にかけて円比率が低下したのは日本経済が金融危機を経てデフレに突入し、「唯一のゼロ金利通貨」として敬遠されるという事情があったのではないか。今ではゼロ金利通貨は珍しくなく、先進国のディスインフレ状況も見慣れた光景である。そう考えると対外純資産のような需給面の強みが評価されるのは自然とも言える。

無料会員登録はこちら

ログインはこちら