メガバンクに迫る資本規制強化の大波

メガバンク3グループの場合、資本に含まれていた公的資金を06年に完済している。しかし、10年前に民間向けに大量に発行した優先出資証券の償還が08~09年にかけて集中。タイミング悪く世界的な金融危機が起きたことから、資金調達にはコストの高い多額の増資が必要となり、希薄化を招く普通株の巨額増資も余儀なくされた。

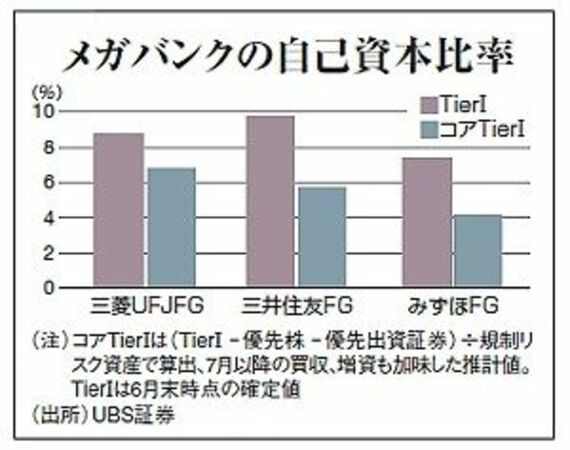

それを実施した後でも、普通株と内部留保を中心としたコアTierIは最も高い三菱UFJフィナンシャル・グループ(FG)で7%弱。三井住友FGでは6%弱、みずほFGは優先株1兆円増資を行っているため、コアTierIで見ると4%ほどしかない下グラフ)。7~8%台ある欧米大手金融機関の水準から表面上は見劣りする。

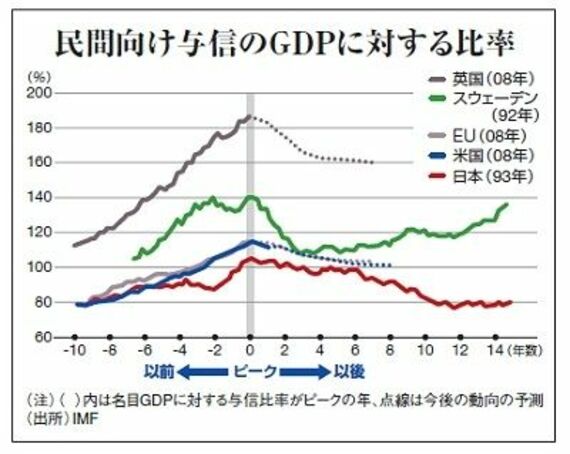

一方、欧米の大手金融機関は比較的高い自己資本比率を維持しているが、実態は異なる。バブル期に膨らませた証券化商品の償却を終えたものの、不良化したローン処理にはかつての日本と同様に時間がかかる。民間向けの与信がGDPに占める比率を見ても、08年時点の英国やEU、米国では、バブル崩壊直後の日本の水準より高い。今後、信用収縮による調整が長引くことが予想されている。日本の「竹中プラン」のような厳格な資産査定を行えば、欧米の大手金融機関は潜在的に債務超過の可能性もあり(下図)、再び資本強化を迫られよう。

今回の資本規制強化は貸し渋りにもつながるため、欧米のエコノミストからも「導入は景気回復後にすべき」との意見が多い。世界的に金融機関の株式発行が大量に行われる場合、市場がそれを消化できる状態にあるのかも大きな疑問だ。