FRB、ECB、日銀の9月政策決定から先行きを占う 日銀は9月逃げ切りも再び追い込まれる

8月上旬に米中貿易摩擦が混沌とし、1ドル=104円台が定着しかかっていた際には、9月の日銀会合は欧米緩和に挟撃され修羅場を迎えると、市場関係者の多くはみていた。しかし、9月に蓋を開けてみれば、ECB(欧州中央銀行)は材料出尽くしで逆にユーロ買いを招き、FRBも利下げはあと1回という限定性を示して、ドル安は進まなかった。結果的に日銀は次回会合以降の「点検」を強調するだけで済んだというのが現在の整理になる。9月については首尾よく逃げ切ったという印象である。

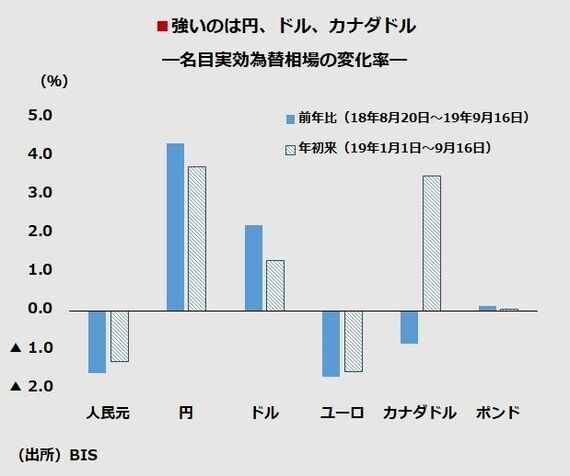

とはいえ、世界的に金融緩和の潮流が続くかぎり、為替市場では誰かが「通貨高の按分」を引き受けなければならない。すでに新興国では昨年に利上げした糊代を使い果たす国もあるので、それら通貨の「売り」に対する受け皿が必要な状況である。名目実効為替相場の今の動きを見ると、円・カナダドルそしてドルがこの役割を果たしていると言えそうだ。

円はドルに対して年初来では強含みを見せているが、大まかに言えば「円高でありドル高である」という状況が続いているため、値幅が出ないというのが実情である。とはいえ、緩和余地の乏しさや頑健な対外経済部門を理由として、円相場が実効ベースで上昇しやすいという構造は簡単には変わらないだろう。

FRBやECBには緩和余力がありそう

実際にFRBやECBはまだ緩和を続ける余力がある。

FRBに関しては、ドットチャートで強気を示したところで、米中貿易摩擦が完全解決に向かうまでは金利を上げる方向で調整するのは難しい。「残り1回で利下げが終わる」という想定はあまり信じられない。年4回利上げした翌年に年2回利下げしているくらいなのだから、今想定されている利下げ回数も相応に幅を持ってみるべきであろう。むしろ市場参加者は「あと7回利下げできる」とみたほうがよい。

他方、ECBについては「預金ファシリティ金利のマイナス0.50%からの引き下げ余地は乏しい」という意見が多そうだが、10月31日から運用が開始される階層化システムの詳細を元に加重平均されたユーロ圏無担保翌日物平均金利(EONIA)を試算してみると、現在のマイナス0.45%からマイナス0.25%へとむしろ上昇するとの見方も多い。だとすれば、副作用を顧みずにさらなる引き下げが検討されても不思議ではない。

なお、9月19日にはECBよりもさらにマイナス幅の低いマイナス0.75%を採用するスイス国立銀行(SNB)が政策金利の据え置きを決定しつつ、マイナス金利の適用除外残高を拡大した。ジョルダン総裁は「近い将来に金利がプラス圏に戻るとは予想していない」と述べている。「階層化システムを通じマイナス金利の拡張可能性が確保される」という考え方が流行していくのだとすれば、ECBもまだ利下げを追求することがありうる。

こうした状況では、9月こそ無事に切り抜けたが、「日銀は何ができるのか」が問われる局面は再び到来する。だからこそ今後、柔軟に動けるように「点検」を強調したと考えられる。とはいえ、もともと低い市中金利が災いしマイナス0.10%の時点でリバーサルレート化して(金融システムの悪化を通じて逆効果すら出る水準に来て)いるのが実態である。日銀がマイナス金利を複数回にわたって深掘りする展開は現実的ではない。FRBやECBなど海外中銀に比べて「手札が少ない」というのはいかんともしがたい事実である。

為替市場の先行きを考える上では、そうした緩和余地の乏しさが円買いの動機になりやすい時間帯が当面続くと、みておきたい。

※本記事は筆者の個人的見解であり、所属組織とは無関係です

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら