ネット証券が続々参入、FXに次ぐブームの兆し「CFD」の実体とは

高すぎるリスク もとはプロ向け商品

だが、そのリスクについては意外と認識されていない。CFDは、FXと同様に、預けた証拠金の一定額を毀損する水準まで投資対象の原資産の価格が変動すると、原則として強制的に手仕舞い(ロスカット)される。ただ、値動きによっては、証拠金以上の損失を抱える場合もあり、そのリスクはFXの比ではない。

為替なら、1日のうちにレートがかなり大きく動いたとしても3~4%がせいぜい。ところが、株や株価指数などは5%以上の大きな値動きをするケースが珍しくない。しかも24時間連続で取引する為替と違い、株価などは投資家の予期せぬ大きな価格変動がある。前日の終値と当日の取引開始時点での価格が、外部要因などにより大きく乖離することも少なくないからだ。

また、あるネット証券幹部はこんな指摘をする。「証券関連のCFDは金融庁、商品関連は経済産業省と農林水産省と監督官庁はバラバラ。参入に当たっては資本面での規制や顧客の預かり資産の管理方法など、明確なルールも整備されていない」。

CFDの取り扱いができるのは証券会社に限られるが、資本力やシステム面の整備などが不十分なままにサービス展開し、顧客とトラブルになる企業が出る可能性はある。現にルールが未整備だったFXは、ブーム当初にトラブルが多発。慌てた金融庁が事後的に規制を強化した経緯がある。

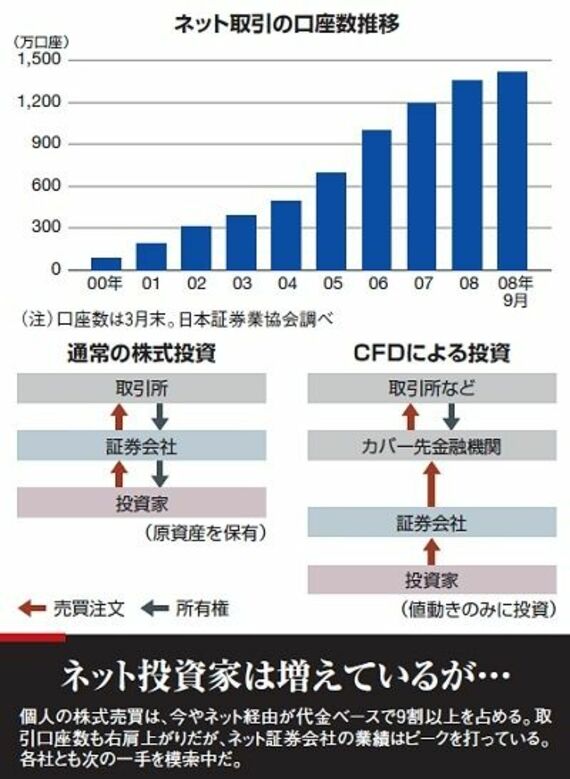

さらに、取引相手が破綻した場合などに、取引の清算を保証する取引所取引に比べ、相対取引のCFDは、透明性や安全性にも不安がある。「カバー先金融機関がどんな取引で、投資家の注文に対しヘッジしているかは正確に把握できない」と参入業者は口をそろえる。

CFDは00年に英国で発祥し、ロンドン市場では、取引される金融商品の3割を占めるほど普及しているが、その担い手の大部分はプロの投資家だという。また、米国では500万ドル以上の所得がない投資家のCFD取引は法律で禁止されているという。CFDはあくまでも特殊な商品であり、個人が手を出すにはリスクが高すぎるというわけだ。

にもかかわらず、次の成長源とばかりにこぞって個人に売り込む日本の証券会社。その背景には、金融市場の混乱長期化で業績低迷に苦悩する姿が透けて見える。

(武政秀明 撮影:吉野純治 =週刊東洋経済)

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら