なお、欧米諸国にとって、金利が低下した90年代は、経済の衰退期ではなく、むしろ、繁栄期であった。80年代まで続いたオイルショックが終わり、90年代になってインフレのない成長が可能になったのである。これは、「ニューエコノミー」と呼ばれることもあるし、「グレイトモデレーション」(超安定)とか、「ゴルディロックス」(過熱せず冷めすぎてもいない微妙状態)と呼ばれることもある。しかし、日本では、新興国工業化に対応した産業構造の変化が進まなかった。それに加え、不良債権問題の処理もあった。そのため、この時期は、日本沈滞の時代であった。

金融緩和の影響は時間軸効果

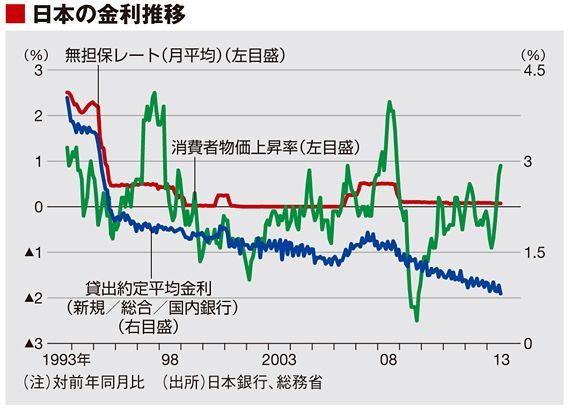

以上のように、中長期的に見れば、物価上昇率が低下したため、金利が低下した。ただし、00年代と比べると、最近の金利は低すぎると言えないだろうか。とくに、長期金利が1%未満である状態は、フィッシャー方程式を勘案すると、異常ではないだろうか。以下ではこれについて考えよう。なお、リーマンショック前後の数年間は異常な時期なので、当面除外する。

最初に短期金利を見ると、現在では0.1%であり、00年代後半よりむしろ高くなっている。しかし、これは、日銀当座預金の過剰準備分に0.1%の付利をするという人為的な措置の結果だ。本来は、00年代前半と同じあるいはそれ以下、つまり0%に近い水準であるはずだ。

長期金利はどうか。00年代前半には1.4~1.7%程度だったが、現在ではその半分程度だ。ところが、物価上昇率は、当時とあまり大きく変わっていない。したがって、何らかの理由で実質金利が押し下げられたのである。

大きな原因の一つは、国際的な資金の流れの変化だ。これについては、これまで説明してきた。ユーロ危機を逃れた投機資金が、安全性を求めて日本や米国の国債という「セイフヘイブン」に逃げ込んだのである。

ただし、それだけではなく、金融緩和政策の効果もある。金融緩和が継続するという期待があると、長期金利が低下するのである。その理由は次のとおりだ。

イールドカーブの理論によれば、長期金利は、短期金利に比べ、リスクプレミアム分だけ高くなる。なぜなら、まず借り手の立場から考えると、数年間の資金を手当てする一つの方法は、短期の借り入れを繰り返すことだ。しかし、その間に金融情勢がひっ迫すると、資金が手当てできなくなったり、金利が高騰したりする危険がある。他方、必要な全期間をカバーする長期の借り入れをしておけば、こうした心配はいらなくなる。したがって、(年利で表現して)長期金利が短期金利より高くても、受け入れる。これは、リスクに対して借り手が支払ってもよいと考えるプレミアムだ。

貸し手の立場からすれば、逆になる。すなわち、長期間の貸し付けと金利収入の確保のために、長期金利のほうが短期金利より低くても受け入れる。

ところで、市場全体として見ると、借り手のリスク回避需要のほうが強い。ヒックスやケインズは、これを「正常な逆ザヤ」と呼んだ。したがって、長期金利は短期金利より高くなるのである。つまり、イールドカーブは右上がりになる。

無料会員登録はこちら

ログインはこちら