JFE、3000億円ハイブリッド債の「功罪」 やはり買収防衛の一環?資本コストの秩序混乱に懸念も

3月17日、ジェイエフイーホールディングス(JFE)が3000億円のハイブリッド債を発行した。金融支援目的以外で、かつ国内の事業会社としては2001年のNEC、06年秋の新日鉄、イオンに次ぐ4例目になる。

ハイブリッド債とは、その名のとおり社債と株式双方の性格を併せ持つ証券。永久劣後債や優先株を指し、格付け会社はその商品設計に応じて資本性を判断、格付けを決めている。

JFEのハイブリッド債は、まず5年4カ月後を償還期限とする新株予約権付き社債(CB)を発行する。倒産時などにほかの債権者に劣後する劣後特約付きなので、格付け会社から7割の資本性を認められている。

償還を現金で実施するのか、55年債に乗り換えさせるのかの決定権はJFEが握っている。

大型のCB発行におけるポイントの一つ、株式転換による希薄化割合はどうか。今回のCB発行時点の発行済み株式総数は6億1443万8399株。100%転換されると3516万9988株分増えて、6億4960万8387株。ゆえに希薄化割合は5・72%になる。

転換価格に下方修正条項をつけたMSCBが盛んに発行された04~05年当時は、希薄化割合で2割、3割はザラだった。それを思えば5・72%という数値はケタ違いに低い。

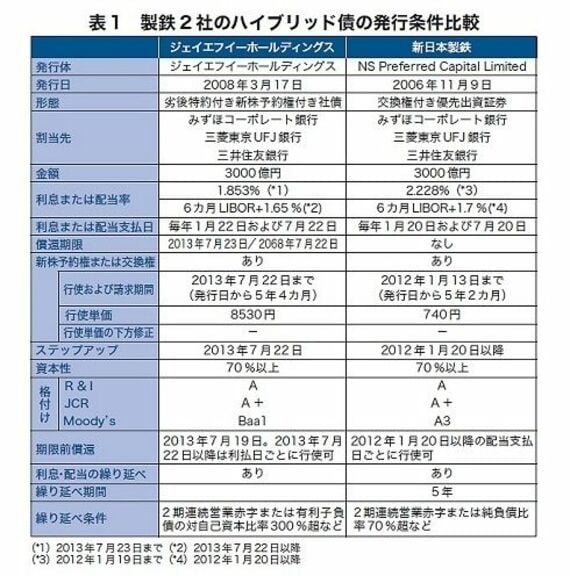

新日鉄のスキームはタックスヘイブンを使った複雑なものだったが、JFEのスキームはストレートに取引銀行3行に割り当てるタイプ。

だが、基本的に条件面は新日鉄のスキームとよく似ている。引受先、金額はまったく同じだ。希薄化率も5・62%と近似している。