三井住友と大和、10年目の協議離婚

決別で戦略を見直し 独立選んだ大和の前途

結局、「ユニバーサルバンクに意味は感じない」と繰り返して、大和の鈴木社長は今回、独立系証券として「企業カルチャーを維持する」という道を選んだ。夏には2000億円の普通株公募増資を断行。合弁会社を買い戻す今回の結末を視野に入れていたといえる。

リーマン・ショック以降の流動性危機から、米大手証券会社は中央銀行の庇護(融資)を受けるため、相次ぎ銀行持ち株会社化という業態変更に走った。この時、「銀証融合の流れが強まり、銀行が主導するのがよりよい形」(奥頭取)と考えた。一方、大和の見方は違ったはずだ。かつての金融危機で、日本銀行が国債や社債を担保に証券会社にも潤沢な資金供給ができる体制を整えている。実際、今回の金融危機でもこれが機能した。金融庁も「合弁を解消しても、大和が即座に立ち行かなくなるとは見ていない」(幹部)。

だが、出資引き揚げで得る2000億円超を手に、事業強化が図れる三井住友に対し、独り立ちする大和の先行きは楽観視できない。

まず今回の“離婚”で、法人顧客基盤の再構築を迫られる。これまで三井住友FGとの関係から獲得できていたビジネスは多かった。特に融資の代替商品である社債発行は、銀行の影響力が大きい。アイ・エヌ情報センターによると、社名に「三井」「住友」を冠した企業が発行した普通社債の幹事シェアは、合弁設立前の98年度には10%弱にすぎなかったが、08年度には85%台に上昇している。M&A仲介においてもメインバンクの情報力が物をいう。「三井住友がメインバンクであっても資金調達のすべてを握られたくない場合のディールを取りに行ける」(大和幹部)という面はあるが、邦銀の色がつかないことを強みにするのは、野村証券やゴールドマンなど外資系証券も同じで、競争は厳しい。

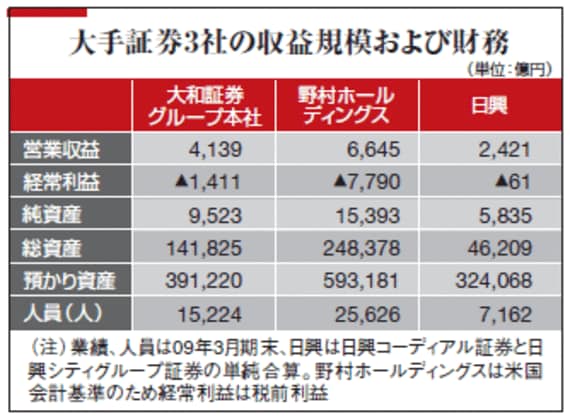

資本と流動性の両面で三井住友FGからの支援の可能性がなくなることは痛い。格付け機関スタンダード&プアーズ(S&P)、ムーディーズとも大和SMBCの格付けはA(A2)としているが、合弁解消で格下げされる見通し。だが、資金調達や再編に伴う仲介など多くの収益機会をもたらす大型のM&Aやプリンシパルファイナンスなどの大型案件には、機動的に潤沢な資金が出せないと絡めない。独立路線を選んだ大和証券グループは当面、収益力の低下が避けられない。

(大崎明子、武政秀明 =週刊東洋経済)

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら