新NISA、今知っておきたい「年齢別・職業別」活用法 iDeCoとうまく併用しながら資産を増やす

次は、職業ごとの利用方法を考えてみます。

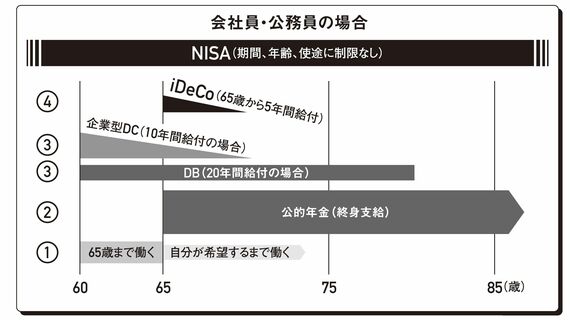

60歳以降に入ってくるお金を表したのが、上の図です。横軸が年齢、縦軸が入ってくるお金の種類とその金額イメージで、縦軸の項目が多いほど、そしてその項目の幅が太いほど老後の生活は楽になります。

図の一番下の①の部分は、働いて得る収入です。最近では60歳で定年になった後も働く人の割合は8割以上ですから、労働収入も老後生活を支える柱の1つにはなるでしょう。

しかしながら、なんといっても最も頼りになるのは公的年金です。会社員の場合は厚生年金に加入しているので金額も多いですし、かつ公的年金は物価連動で終身支給ですから、これが最大の柱になることは間違いありません。これが②の部分です。

そして3つ目の柱が③の企業年金です。企業年金には給付額が確定している「確定給付企業年金(DB)」と呼ばれる制度と、iDeCoの企業版である「企業型確定拠出年金(企業型DC)」の2種類があります(本当はもう少し複雑で別な制度もあるのですが、大半はこの2つです)。

この2つはどちらかだけある会社、どちらもある会社、どちらもない会社の3パターンになります。公務員の場合は、民間のDBに相当する「年金払い退職給付」というのが上乗せされます。

NISAは老後資金づくりだけを目的にしていない

そして最後の柱である④がiDeCoになります。では、NISAはどこに該当するのか。前述のとおり、NISAは必ずしも老後資金づくりだけを目的にした制度ではありません。

従って、これらの制度とは若干離れたところに位置しており、必要に応じて変幻自在に活躍してくれる助っ人というイメージです。

これらを整理すると、何もしなくても確実に入ってくるのが②の公的年金です。①の「働くか、働かないか」はその人の自由、そして③は会社に制度があるかどうかなので自分では決められません。そうなると、①の働くという選択肢を除くと、自分で自由に決められるのは④のiDeCo、そしてNISAということになりますね。

無料会員登録はこちら

ログインはこちら