決算の利益が大事と信じる人が陥っている大誤解 手元の現金を正確に把握できていないのは危ない

PLだけ見ていてもキャッシュは把握できない

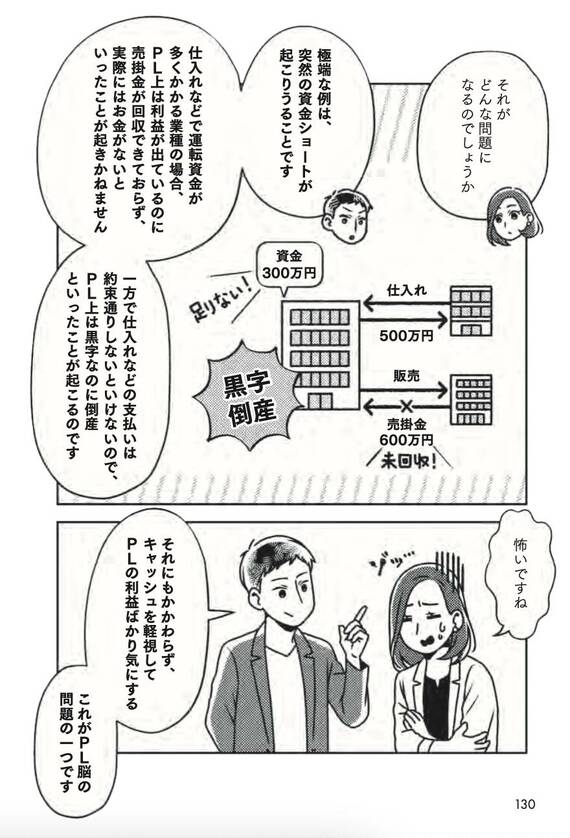

「PL脳」の持ち主が軽視している第一の要素が「キャッシュ」(現金)です。キャッシュをきちんとコントロールすることは、企業価値を高めるうえで重要なポイントです。ところが、PLだけを見ていると、会社にキャッシュがいくらあるのかを正確に把握することができません。これがPL脳の第一の問題「キャッシュの軽視」です。

会社が保有しているキャッシュの出入りを正しく把握するためにあるのが、財務三表の一つである「キャッシュフロー計算書」です。「営業活動」「投資活動」「財務活動」という3つの区分で、一定期間に会社の中にある現金がどれだけ増減したかを表す計算書です。実際に会社に出入りする現金そのものを対象として記されており、投資家の中にはPLよりもキャッシュフロー計算書を重視して投資判断をする人もいます。

「利益は意見、キャッシュは事実」という言葉通り、キャッシュフローはごまかすことができません。また、キャッシュが減少した結果、会社にどれだけ現金が残っているのかは、BSの資産の部に現金・預金として記載されます。

ビジネスでは、売り上げが上がったと見なされる瞬間と、実際にお金が入ってくる瞬間にズレがあるケースが多くあります。企業間取引(B to B)では、商品が売れた 時に現金が入ることは稀です。一般的には、商品が売れたと認識するタイミングでPL上は売り上げが計上されますが、実際に支払いが行われるのは、それから1カ月〜数カ月先です。

売り上げが計上されているのに、まだ入金されていない金額を「売掛金」、商品を購入する注文をし、商品を受け取ったのにまだ支払いをしていないものを「買掛金」といいます。こうしたズレが生じることにより、PL上の利益と、実際に会社に入ってくる現金の額は一致しないのです。極端な例ですが、売った相手が倒産したりすると売掛金が回収できないといったことも起こり得ます。

たとえば、自社商品が急激に売れ出し、需要に応えるために商品を増産したとします。原材料を仕入れるためのお金が出ていく一方で、商品は売れているのに入金タイミングは先ということになってしまうと、たとえ売り上げが急拡大してPL上は利益が増えていたとしても、実際には現金がどんどん減少していくことになります。

最悪の場合、売り上げは急成長しているにもかかわらず、手元の現金が足りずに必要な支払いがおこなえず、会社が倒産してしまうこともあります。たとえ赤字であったとしても現金がある限り会社がつぶれることはありませんが、取引先などの外部に支払うためのお金がなくなってしまうと、黒字であったとしても会社は倒産してしまいます(黒字倒産)。

手元に活用できる現金がどの程度あるのかを正確に把握できていないということは、会社が突然死に陥りかねない、きわめて危険な状態なのです。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら