ちまたにあふれるドル安予想の真実味を考える 「金利」と「需給」、今は「金利」を見るべき理由

昨年来、筆者は今年度の為替相場に関し「ワクチン接種に優れるアメリカは経済・金融情勢の改善が早く、それゆえに金融政策の正常化並びにアメリカの金利上昇も見込めるため、ドルは必然的に買われやすい」という比較的シンプルな見通しを堅持してきた。この基本認識は今も変わっていない。

今後ウイルスが変異を重ね既存ワクチンで手に負えないほどの事態に陥り、再びアメリカの主要都市部でも封鎖が実施されるようなことがあれば、このシナリオの限りではないが、現時点でそれをメインシナリオとして扱うほどの材料はない。こうしたドル高見通しは、とりわけ「金利」に主眼を置いたシナリオである。

「需給」でドル安、の考え方とは

片や、市場にはドル安シナリオを予想する人々もいる。そうした人々のシナリオでは「金利」ではなく「需給」に主眼を置いていることが多いようだ。ここでいう「需給」とはアメリカの巨大な財政赤字や経常赤字を念頭に置いたものであり、いわゆる「ドルの過剰感」を基軸としてドルの減価を予想する立場である。筆者も昨年はまさにこのシナリオに沿って予想を立てていた。

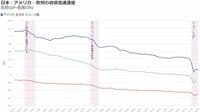

例えば、約1年前の東洋経済オンラインのコラム『ユーロ急騰をもたらしたのは「ドルの過剰感」』でもそのような議論を展開している。2020年に関しては、財政赤字の対GDP(国内総生産)比とドル名目実効為替相場(複数の通貨に対するドルの実力を示すもの)の安定した関係性(図)に沿ってドル安を予想し、実際にそのとおりに、2020年通年で名目実効ドルレートは6%ほど下落した。

(外部配信先では図表を閲覧できない場合があります。その際は東洋経済オンライン内でお読みください)

もちろん、第二次世界大戦直後に匹敵する財政赤字の規模を思えば、下落幅はもっと拡大しても不思議ではなく、「ドルに下げ余地がある」と考える立場にも一理ある。だが、上図の予想に示されるように、2022年以降の財政赤字縮小が急改善に向かう姿が見えている中、ドル安に賭けるのも勇気がいる。

無料会員登録はこちら

ログインはこちら