もうすぐ春。これから「転職」を予定している人も少なくないようです。ただし、これから住宅購入する人には「転職」は慎重に、とお伝えしています。なぜなら、正直なところ、マイナス要因になる可能性が高いからです。

「この転職が多いご時世に、なんで?」と思う人も多いのですが、「転職」は本人が思っているよりも住宅ローン審査に大きく影響します。

要は信用の問題なのです。例えば友人にお金を貸すとき、その額が数十万円ともなると、相手がよっぽど信頼のおける人でなければ、まず躊躇するものでしょう。

たとえ1000円でも、お金の貸し借りは避けたいと考える人は多いでしょうし、貸したお金はできるだけ早く一括で返してほしいというのが貸した側の心理です。

ところが、住宅ローンとなると、金融機関は見ず知らずの人に、数千万円という大金を、最大420回(35年返済の場合)の分割払いで貸すことになります。当然、「長期にわたってちゃんと遅滞なく返済できるかどうか」についてしっかり審査し、この人なら大丈夫だと納得できる要件を満たして初めて審査を承認するわけです。

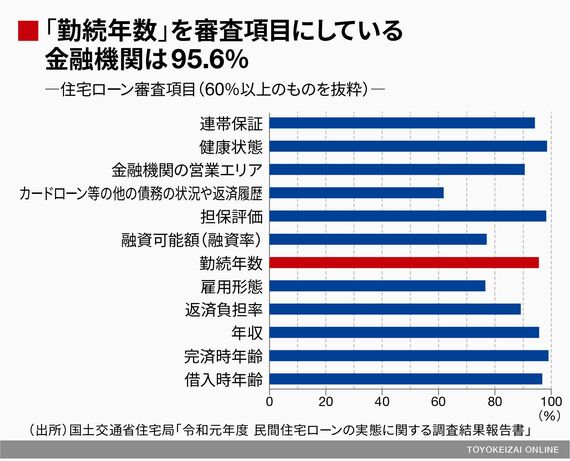

国土交通省の調査によると、「勤続年数」を住宅ローンの審査基準に含めている金融機関は95.6%にも上っており、ほとんどの金融機関でチェックされる現状があります。(外部配信先ではグラフや図表を全部閲覧できない場合があります。その際は東洋経済オンライン内でお読みください)

勤続年数は1年以上あるかどうかでの判断が主流

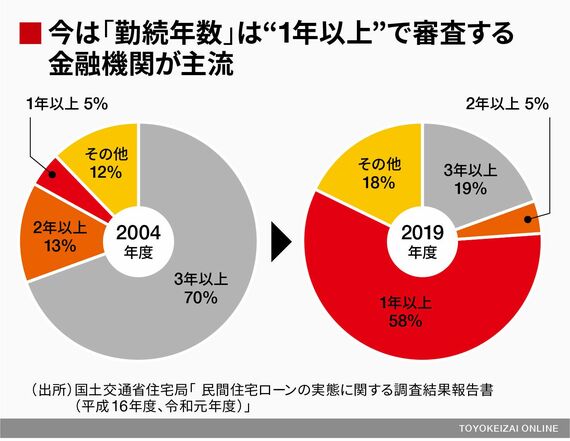

では、何年勤続していれば住宅ローンの申し込みができるのでしょうか。具体的には「1年以上」とする金融機関(以下、銀行)が今の主流です。以前は「3年以上」が基本でしたが、転職が増えている現状を踏まえて、「勤続年数」の基準も緩くなってきているようです。

それでも、転職して数カ月という時期に住宅ローンを組みたい場合は、1年未満でもOKとしている銀行を探して審査を受けるか、勤続年数を問わないフラット35でなければ審査対象にならない状況です。

そのため、「転職に合わせて新居を買いたい」「会社を辞めて独立・起業することにしたため広い家を買いたい」といったケースでは、転職などは物件の引き渡し後にしたほうが、住宅購入プラン自体はスムーズに進められます。

とくに、独立・起業するというケースでは、事業の安定性を見るためにも継続年数2~3年以上の所得を審査対象にされるのが通常のため、機を逃すとしばらくは検討すら難しくなりそうです。

無料会員登録はこちら

ログインはこちら