凋落が著しかったドル円取引、その背景を読む 「狭い値幅」の背景には、過去最低の取引高

2020年も残りわずか。12月23日時点でドル円相場の値幅は11.05円(高値:112.23円、安値101.18円)。2018年、2019年は2年連続で史上最小レンジだったので、それよりも大きくはなったが、プラザ合意(1985年)以降、36年間の歴史で見れば7番目に小さい値幅である。

もはや、「今年の値幅は小さかった」という会話は師走の東京外国為替市場の風物詩になったといってよい。「値幅が小さい」という背景には、①世界的に内外金利差が消滅している、②円の需給が均衡している、③そもそも日本経済への関心が薄れているなどの仮説が考えられる。どれも決定的な説とはいえないが、どれも一理はある。新年を迎える前にこれらの論点を簡単に見ておきたいと思う。

内外金利差の消滅は真っ当な原因

論理的に考えれば、やはり①は真っ当な論点である。為替取引において中央銀行の「次の一手」をめぐる思惑こそが取引材料の「花形」である。この点、現状では主要中銀の政策金利がほぼゼロに集約され、内外金利差の限界的な変化幅がかつてないほど小さくなってしまっている。こうした状況では、金融政策に着目した取引は減って当然である。

雇用統計や物価統計などの基礎的経済指標も、米中貿易摩擦やブレグジットのような政治的材料も、それらが中銀の「次の一手」にどう影響するかという目線で注目されることが多い。日銀はもとより、FRB(アメリカ連邦準備制度理事会)もECB(欧州中央銀行)、その他主要中銀の多くについて「当面の政策金利はゼロ%で横ばい」が既定路線となると、「次の一手」が為替市場で取り沙汰されることがなくなってしまう。

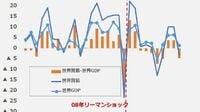

また、主要国の政策金利がおおむねゼロで横並びになっているということは、それらの国々がすべからくインフレではなく、むしろディスインフレ(最悪の結末としてデフレ)を恐れている状況を意味している。その意味で主要国は「金利差なき世界」だけではなく「物価差なき世界」という状況にも身を置いており、それは購買力平価説に照らしても「為替が動きにくい」という展開につながってくる。

2020年はまだアメリカがゼロ金利に陥る、という激動の過程があったが、2021年は年初から年末に至るまで、ゼロ金利同士の通貨ペアが多くなるわけで、為替市場の変動が抑制されるのは必然に思われる。

無料会員登録はこちら

ログインはこちら