例えば、毎月返済額が8万円、ボーナス返済(年2回)が12万円というケースでは、年収600万円の人なら年収負担率は20%(=(8万円×12カ月+12万円×2回)÷600万円)ですが、年収500万円の人では24%となります。多くの金融機関では30~35%程度まで貸してくれますが、当初はなんとか返済できても後々家計が行き詰まるご家庭が多いので、借りすぎは禁物です。

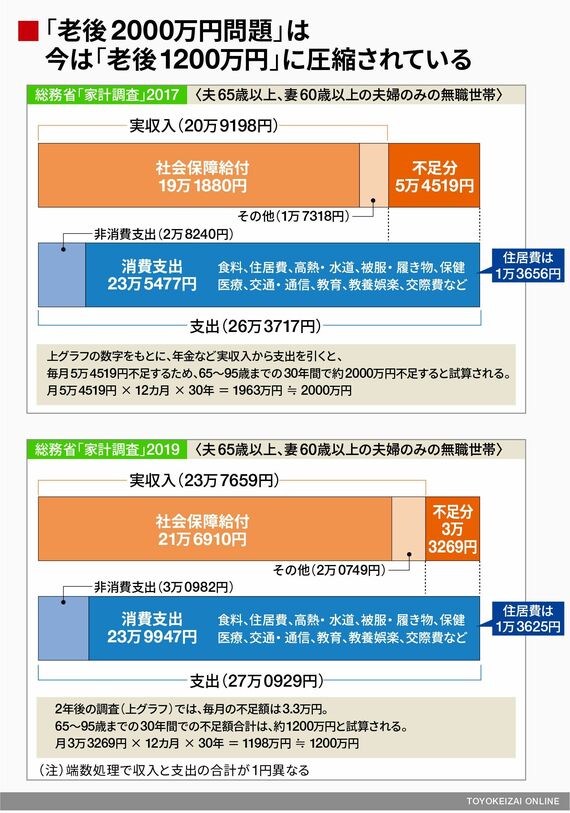

さて、老後2000万円問題が一時期話題になりましたが、あれは2017年のデータをもとにした一例でした。直近のデータ(2019年)をもとに同様の試算を行うと、不足額は約800万円圧縮されて、1200万円ほどという結果になっています。

とはいえ、公的年金だけでは足りないというのは、否定できなさそうです。そのうえ、気になるのは、このデータの内訳です。このデータの抽出対象となる高齢者(夫65歳以上、妻60歳以上)の世代は、退職金が潤沢で老後の年金額も今の現役世代より多いです。

そのため、退職金をもとに住宅ローンを完済した人が多く、データの内訳にある住居費(平均額)は、両年ともに、なんと2万円に満たない額となっています。

“退職まで”の完済が理想

ということは、この老後2000万円なり1200万円なりが老後に不足するという数字は、老後の住居費が2万円を切る水準を前提にした不足額をもとに算出したものなので、もしも、住宅ローン返済が退職後まで残るご家庭はもっと不足する額が増えることを意味しています。

年金生活に入るとただでさえ数万円貯蓄を取り崩して暮らすイメージのうえに、ローン返済がまるまる加わるわけなので、毎月の貯蓄の取り崩し額が恐ろしいことになります。退職金が減額傾向の企業も多いため、油断できません。

これから住宅ローンを組むなら、まずは退職までの完済を目標にしたほうが安心です。無理のない範囲で、1年でも2年でも返済期間を短めに設定してみてはいかがでしょうか。支払い利息も簡単に数十万円単位で節約できておトクです。

前述の4000万円の物件を頭金300万円で購入するケースでは、返済期間を1年短縮して34年返済にするだけで34万円も利息の支払いを節約できます。

借入時に退職後まで返済がずれこむプランとなっても、前向きに在職中に繰り上げ返済して期間を短縮する努力がおすすめです。子どもが独立して教育費がかからなくなってからでもいいので、貴重な退職金をできるだけ手付かずに残せるよう努めていただけたらと思います。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら