今後の株価がわかる「2つの経済指標」の読み方 米雇用統計だけ見ると方向性を見誤る可能性も

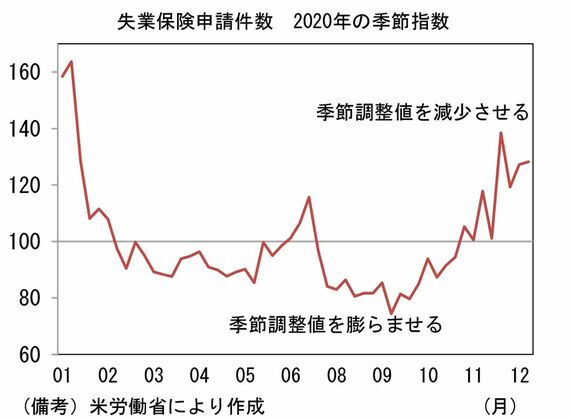

ところで通常、市場関係者がこの指標のヘッドラインとして扱っている数値は季節調整値である。労働者数は大きく分けて夏に増加し冬に減少する季節性があるため、そうした季節パターンを除去した数値が参照される。したがって失業保険申請件数の季節調整値は、夏場に原数値(季節調整前)より大きく、冬場に原数値より小さめの数値となる。

下図はアメリカ労働省が実際に用いている2020年の季節指数である。これが100を上回っていれば「原数値>季節調整値」、100を下回っていれば「原数値<季節調整値」と計算される。例えば季節指数が90のときに実際の申請件数が100件だとすると、季節調整値は10%膨らみ、110件となる。

直近でいえば、7月23日発表分の新規失業保険申請件数は、ヘッドラインである季節調整値は141.6万件へと10.9万件増加したのに対して、原数値は137.1万件と前週比14.2万件減少していた。季節指数が96.8へと前回の115.7から低下したことで、原数値が減少していたにもかかわらず、季節調整値が膨らんだ訳だ。この季節指数は7月下旬~10月上旬頃にかけて80前半から70後半で推移する。したがってヘッドラインである季節調整値は、その間に雇用が改善していたとしても、逆に膨らむ可能性すらある。これが「悪さ」だ。

統計の歪みが金融市場の波乱要因招く恐れ

コロナ禍に伴う失業は過去の季節パターンに関係なく発生することから、報道関係者を含めた広義の市場関係者は、普段注目しない原数値に注意を払う必要がある。しかしながら、こうした統計のテクニカルな歪みは注目されないのが常であるから、しばらくは季節調整値のみが注目されるだろう。その場合、アメリカの雇用改善一服との評価につながりやすく、金融市場の波乱要因となる恐れがある。

最後に、株式市場への示唆であるが、アメリカ株は夏場に雇用改善一服との見方からリスクオフに見舞われることもありそうだ。だが、アメリカ家計収入が良好な水準を保つなか個人消費が堅調に推移することで、当面は底堅い推移が見込まれる。

一方、日本株にはGAFAに匹敵する大型グロース株がないため、株価指数全体でみるとアメリカ株(とくにナスダック)に見劣りする。だが、IT関連財銘柄を中心に、有望な銘柄群が存在する。いわゆるアフターコロナ銘柄としてGAFAなどが有望視されているが、彼らのテクノロジーを支える日本の中間財、資本財メーカーも脚光を浴びるだろう。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら