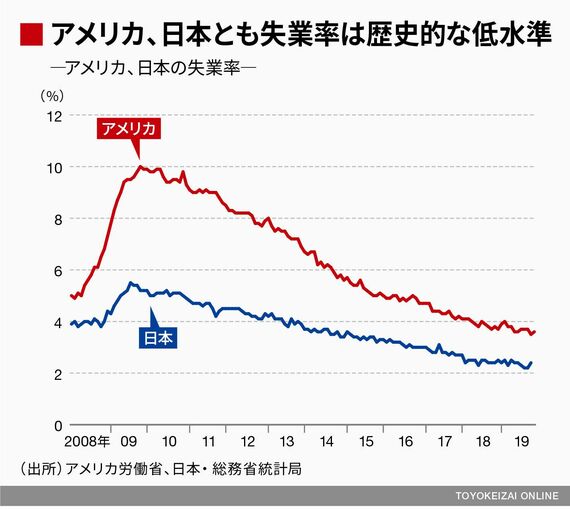

アメリカの失業率は10月は3.6%と歴史的な低水準にある。日本の失業率も少し上昇したとはいっても9月は2.4%で、こちらもバブル景気の頃に迫る低水準で、失業ではなく人手不足が問題にされている状況だ。

景気が落ち込むと低所得者のほうが打撃は大きい

景気をさらに拡大させることによって得られる利益と、それによって増加するリスクとを比較すれば、緩和で得られる利益はリスクに比べてわずかだ。さらに、利益と危険はすべての人に均等に分配されるわけではない。緩和による株価上昇の利益は巨額の資産を保有している資産家に集中するが、低失業率はさほど賃金上昇に結びついていない。

バブルが崩壊して大きな景気の落ち込みが起こった際には、富裕層は資産の蓄積が厚いので生活水準を下げれば対処が可能だが、資産の少ない低所得層では対応の余地がほとんどないだろう。損失額では多額の資産を保有している資産家層のほうがはるかに大きいが、実際の生活が受けるダメージは低所得層の方がはるかに深刻だ。

株価が上昇して喜ぶ人は多いが、株価上昇で困る人はいないので、企業の財務政策としても、政府の経済政策としても、株価の上昇が志向される傾向にある。

株価上昇による資産効果のお陰でアメリカの旺盛な消費が維持されているのは確かだ。日本の場合には、株と投資信託を合わせても家計金融資産の15%にもならないが、アメリカの場合には、家計が保有している金融資産の3分の1が株式で、投資信託の割合も1割を超える。しかし、米国の格差は拡大して資産はますます一部の富裕層に偏るようになり、資産価格上昇の恩恵も富裕層に偏っている。

無料会員登録はこちら

ログインはこちら