実は川重より巨大、三菱電機の「鉄道ビジネス」 車両を造らないのに鉄道関連売上高2000億円

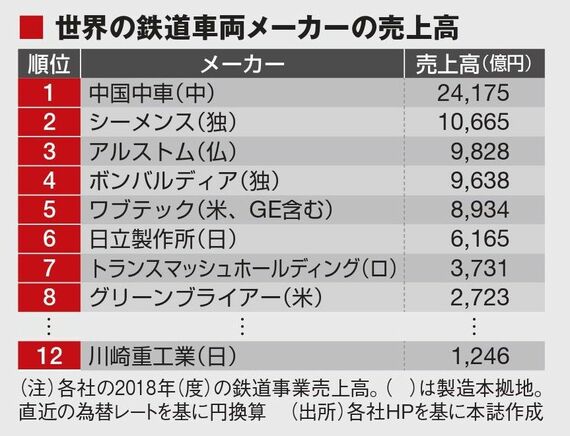

世界の鉄道メーカーの間では、合従連衡の動きが盛んだ。2015年に中国の国有企業である2大メーカー(中国南車、中国北車)が合併して、鉄道売上高だけで2兆円を超える巨大な中国中車が誕生した。また、日立製作所はイタリアの鉄道・信号メーカーを買収し、一時は中国中車、独シーメンス、仏アルストム、カナダのボンバルディア(鉄道事業の本拠地はドイツ)に次ぐ世界5番手に浮上した。

2017年に発表されたシーメンスとアルストムの鉄道事業統合は、欧州委員会から独占禁止法に抵触するとして今年2月に却下され、幻に終わった。しかしその直後には、機関車や客車の製造を得意とする米ワブテックが、業績不振にあえぐ米GE(ゼネラル・エレクトリック)から鉄道事業を買収、両社を合わせた売上高で日立を抜き去った。

その日立は6月4日に開催された投資家向け説明会で、「鉄道事業の継続的なM&Aを検討している」と語り、さらなる規模拡大に意欲を見せる。このように鉄道車両製造ビジネスでM&Aが続く理由は、単なる規模の追求だけではない。鉄道ビジネスの収益構造が変わりつつあるのだ。

今後の競争、キーワードはIT

世界の新規路線計画を見ると、新興国の都市鉄道(通勤電車)が目白押し。新規路線はゼロからインフラを構築するため、自動運転やCBTC(無線式列車制御システム)といった、既存の鉄道インフラに適用しづらい新技術を取り入れやすい。さらに、「CBM」(状態基準保全)を行ううえでは、IoT(モノのインターネット)プラットフォームを持つメーカーが優位に立つ。

そのため、シーメンスや日立のようにITに強い会社は競争上優位に立ちやすい。ワブテックによるGE鉄道事業の買収も、GEが得意としていた信号システムなどの技術獲得を狙ったもの、とみられている。

こうした流れに三菱電機が無縁というわけにはいかないだろう。同社が「インフォプリズム」というIoTプラットフォームを有している点も、今後の鉄道ビジネスにおいて強みとなるはずだ。

漆間専務は、「内部資源に頼る成長戦略では、今の時代の流れについていけない」と語り、海外での事業拡大策として、将来のM&Aの可能性について否定しない。つまり車両メーカーの買収可能性も「ゼロではない」ということだ。ひょっとしたら三菱電機が、今後の世界の鉄道ビジネスにおける台風の目になるかもしれない。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら