日本企業の対外直接投資の流れは止まらない 構造的に円の売り切りが増えている理由

近年、円相場を動かす円の基礎的需給を考えるうえで、日本企業の海外への直接投資は無視しえない存在になっている。為替市場において、「リスクオフの円買い」、「安全資産としての円買い」が今ひとつ盛り上がらない背景としてもこうしたアウトライト取引、つまり円の売り切りの増加が指摘されている。

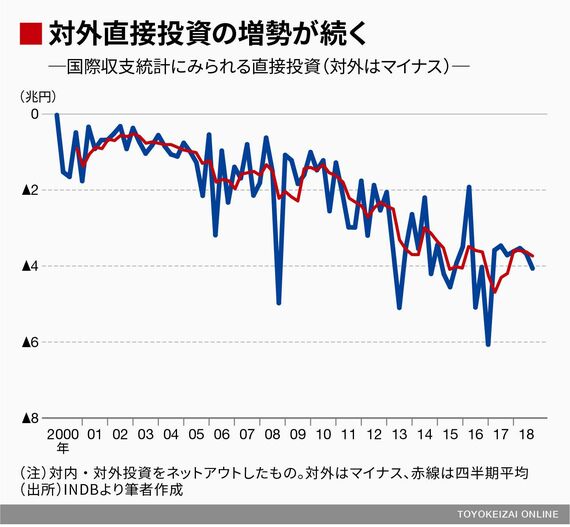

過去20年、本邦から海外への対外直接投資(以下、FDI〈Foreign Direct Investment〉)は一貫して増加基調だ。対内直接投資は微々たるものなので、対内・対外直接投資をネットアウトして見ても基調は同じだ。

一般的に、対外直接投資を定義すると、①投資先国に新たに単独法人や合併法人、子会社等を設立する形態(グリーンフィールド投資)、②投資先の国の企業を買収したり、株式取得・交換を通じた提携を行うもの(M&A投資)に大別される。過去20年のトレンドをけん引したのは後者、いわゆるクロスボーダーM&Aである。

とりわけ2011年の東日本大震災発生から2012年のころは、日本企業は六重苦、具体的には「超円高」「高い法人税の実効税率」「高い電力価格」「進まない自由貿易協定」「硬直的な雇用規制」「厳格な環境規制(温暖化ガス削減目標)」を背景に、企業戦略としてFDIを進めざるをえないとされた。

その結果、対外直接投資残高は2000年末の約32兆円から2017年末には約175兆円へと5倍以上に膨らんだ。経済産業省『海外事業活動基本調査』によれば、製造業の現地生産比率は2000年の13.1%から2016年には23.8%へ上昇した。

海外投資の増加は国内投資の減少と表裏一体

一方で、企業の余資に限りがある以上、海外投資の増加は国内投資の減少と表裏一体だ。賃上げも含めた日本企業の消費・投資意欲の乏しさがデフレの一要因だと指摘されていることを踏まえれば、旺盛なFDIは日本経済にとって悲しい事実でもある。日本の対外純資産は2017年末時点で27年連続世界一で、おそらく2018年末も同様と推測されるが、それは国内よりも海外に有望な投資機会があったことの結果である。(FDIの拡大については、筆者記事『「世界最大債権国」日本、直接投資急拡大の必然」』でも議論したので参照頂きたい)。

ただし、6重苦の中にはもはや解消したものもある。「超円高」はその代表格だ。円相場は「超円高」からは程遠く、むしろ購買力平価(PPP)や実質実効為替相場(REER)に照らせば円安基調がもう6年ほど続いている(2013年4月の黒田日銀総裁誕生からカウントした場合)。

厳密にはドル円相場が持ち直したのは、2012年11月、民主党の野田佳彦政権が衆議院解散(いわゆる「やりましょう」解散)を宣言した時からだが、その後の約2年半で125円(2015年6月10日に125.86円)まで戻った。この間、円はREERで見れば最大30%超の下落(2011年10月と2015年6月の比較)が実現し、現在と比較してもマイナス20%超の下落である。

しかし、円高是正だけをもって今後、FDIをめぐる増勢一辺倒の雰囲気が変わるかといえば、筆者はそうは思わない。理由としては、①為替以外の「苦」は依然残っていること、②世界的に反リベラルな潮流が強まっていること、③企業の待機資金は豊富にあること、④7つ目の問題としての少子高齢化が進行中であることが挙げられる。

無料会員登録はこちら

ログインはこちら