10月25日に、初めて民間企業が発行する債券の利回りで「0%」が登場した。発行体の日本政策金融公庫は政府保有ではあるものの、国債・政府保証債以外でゼロ利回りの債券発行はこれまでなかった。にもかかわらず、発行額300億円に対し5倍もの需要が集まった。

異次元緩和開始以降、邦銀は国債を売って、日本銀行の当座預金を7倍にふくらませた(2018年9月末)。395兆円もの当座預金はGDP(国内総生産)の72%にも相当する。さすがに限界に近く、これ以上当座預金を積むと、日銀に金利を支払わざるをえないことから、とにかくなんでもいいから投資するという“キャッシュ潰し”の投資が増えているのだ。

運用難は邦銀に限らない。米国でも、預金から貸出を差し引いた余剰資金は、FRB(米国連邦準備制度理事会)による利上げで増加に歯止めがかかったものの、8月時点で2.8兆ドル(310兆円)と過去最高レベルになっている。日米の金融機関の余剰資金は、合計で1000兆円規模にもなっている。

世界中の金融機関が、もてあますキャッシュを潰しに走った結果、金融市場にはかつてない歪みが出はじめている。

世界のクレジットリスクの拡大と歪み

最大の歪みは、高リスク企業などに対する融資や債券、すなわち、「レバレッジドローン」や「ハイイールド債」の急増だ。

レバレッジドローンは信用格付けがおおむねBB以下のローンで、その市場規模は、米国だけで1.1兆ドル(120兆円)を超える。この6年で2倍に膨れ上がった。この流れは債券の世界でも加速しており、今年発行された債券の7割以上がBB以下のハイイールド債となっている。イングランド銀行(英国中央銀行)のマーク・カーニー総裁は10月の講演で、「レバレッジドローンの成長ぶりは金融危機前のサブプライムローンを彷彿とさせる」と発言している。

通常の企業向けローンの利回りは、2%がせいぜいだが、レバレッジドローンでは4%以上とれる。融資先が破綻しなければもちろん儲かるわけだが、その仮定が怪しくなっている。

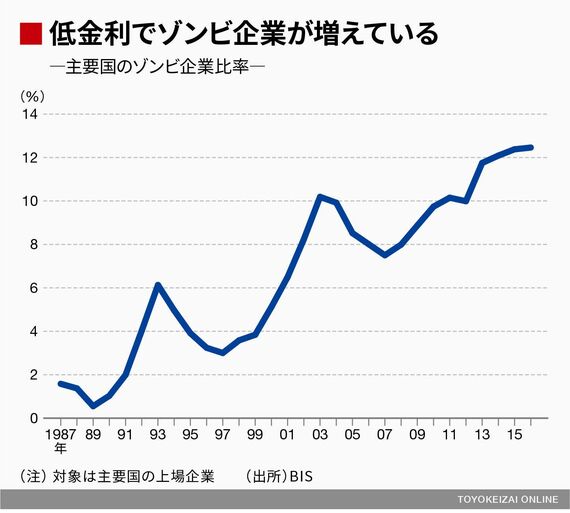

BIS(国際決済銀行)が先月公表したデータによれば、利益で利払いが賄えない”ゾンビ企業”は、主要国の上場企業の8社に1社にものぼり、過去30年間で最高となっている。

無料会員登録はこちら

ログインはこちら