社会保障への不勉強が生み出す「誤報」の正体 名目値で見ても社会保障の将来はわからない

こうした中で、収支に一部、「賃金に連動しない部分」があり、それが年金財政のバランスに対して影響を与えることになる。まず、③積立金部分がこれに該当する。具体的には、賃金の上昇率と積立金の運用利回りの差に当たる、実質的な運用利回りである。

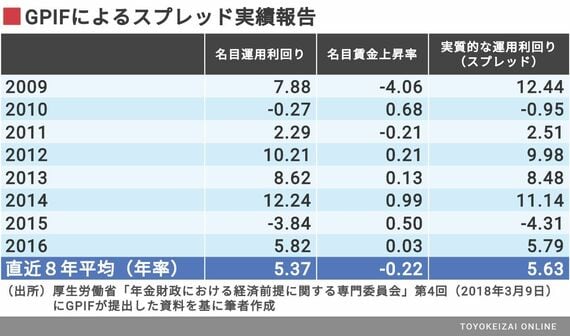

上述のように、年金給付はあくまで賃金上昇率でおおむね決まってくるため、年金財政のバランス上、積立金の運用に求められるのは、絶対的な名目の利回りでなく、賃金上昇率を何%上回るかという相対的なものになるのである。公的年金の世界では、これは「スプレッド」と呼ばれている。

もう1つ賃金に連動しないのは、④年金給付にかかわるものだ。すでに受給し始めている年金(既裁定年金)は毎年、賃金ではなく物価に連動して給付額が決まる(=既裁定年金の物価スライド)ので、これが賃金と連動していない部分になる。すなわち、賃金上昇率と物価上昇率の差に相当する実質賃金上昇率が、年金収支のバランスを考えるうえで、重要となる。

以上をまとめると、公的年金の試算で置かれる経済前提で重要な要素は、賃金を上回る実質的な運用利回り、つまりスプレッドと、実質賃金上昇率の2つであり、決して名目運用利回りではない。

それゆえに、年金積立金を運用するGPIF(年金積立金管理運用独立行政法人)に厚生労働相が求める運用の中期目標は、名目運用利回りではなく、「実質的な運用利回り(運用利回りから名目賃金上昇率を差し引いたもの)」、すなわちスプレッドで示されるのであって、GPIFが厚生労働省で報告する運用実績は、スプレッドと実質運用利回りなのである。

このあたりは、日頃から資産運用のプロを自任している人にも、理解が難しいようである。

甘すぎるどころか、利回り目標を大幅超過

そして2009年の財政検証時、名目賃金上昇率の想定は2.5%で(基本的には内閣府の前提に従っている)、運用の目標値であるスプレッド1.6%と合計した4.1%という数値が、残念ながら論者たちの不勉強のために冒頭の社説に書かれたように独り歩きした。しかし実際には、2009年度から直近のデータが得られる2016年度までの過去8年間の平均(年率)では、名目運用利回りは5.37%だったが、名目賃金上昇率がマイナス0.22%に低下したため、スプレッドは5.64%となり、目標値の1.6%を大きく上回っていた。

最近GPIFが厚労省に報告した運用実績を見ても、2016年度までの、リーマンショック時を含む直近11年間のスプレッドは3.12%であった。2009年時の目標値1.6%は「現実的ではない、甘すぎる」どころか、大幅に超過されていたのである。

無料会員登録はこちら

ログインはこちら