早速計算してみましょう。

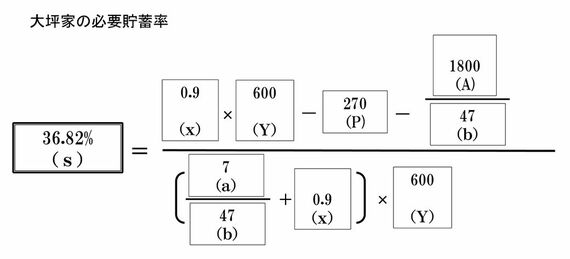

大坪さんの「必要貯蓄率」は、36.82%です(前述のようにローンが減らないので、現役時代の9割の生活水準を維持する前提)。この貯蓄率を守っていけば、老後生活費は毎月約28万4000円です。もし「退職時に住宅ローンの残債を返す」ことを考えているのなら(現在貯蓄額が減るということになります)、貯蓄率をさらに上げる必要があります。そのためにも、大坪家のマネー戦略としては、以下の3つを実行していきましょう。

「3つのマネー戦略」で50代以降を乗り切る

1. 運用をスタートする

これから60歳まで貯蓄を積み上げていくことになりますが、預貯金が300万円あるので、今後は預貯金ではなく株式を積み立てていくといいでしょう。まず、税制優遇の大きいiDeCo(個人型確定拠出年金)とつみたてNISA(少額投資非課税制度)を利用して、低コストの国際分散型の株式投資信託で運用しましょう。 退職金をもらったらその資金の全部または一部をそのときの金利の状況によっては公社債投信に、あるいは、個人向け国債変動10年型にするといいでしょう。

2. 掛け捨ての安い生命保険に加入する

子どもが成人するまでは死亡保障を持っておきましょう。ネット生保の定期保険なら保険料が安くていいでしょう。一例ですが、アクサダイレクト生命保険は今年4月の標準生命表の改定を受け、保険料を値下げしています。大坪さんの年齢ですと、保険期間10年、保険金額1000万円で、これまでより2割くらい保険料が下がり、年間6万円ほどの負担で保障を持てます。

3. 妻もなるべく早くできれば正社員として働く

奥さんの依子さんは不妊治療を優先したので派遣社員として働いていましたが、ぜひ正社員を目指してください。そのとき「家計収入が増えた」と考えないで、生活水準は今の状況をキープします。そうすれば貯蓄額も増えていきますし、また厚生年金に加入することで将来受け取れる年金も増えます。どのくらい年金が増えるかは、以下の式でおおまかに計算できます。

生涯の平均年収×0.005481×働いた期間=年金受給額

たとえば平均年収300万円(平均標準報酬額25万円)で20年間働くと、年金受給額は約33万円増えます。これが一生続きます。

いかがでしょうか。今後、ライフプランの変更や学費の支払いなどで貯蓄額が増減するときは、それを式に反映して「必要貯蓄率」を見直しましょう。ぜひ効率的に貯蓄をしていってください。でも最も大切なのは、健康を維持して子どもの成長を見守ることだと思いますので、どうぞ二人とも力を合わせて頑張ってください。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら