米金利上昇で浮上する「金投資」の魅力 米国のインフレ率上昇に負けないものとは?

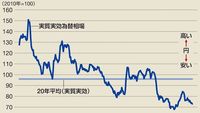

現在、米国のインフレ率を考慮した金利である実質金利は低下傾向が続いている。つまり長期金利が上昇しても、それと同等あるいはそれ以上にインフレ率が上昇すれば、実質金利の上昇が抑制されることになる。無論、実質金利が低下するようなことになれば、利子が付かない金の価値は、相対的に高まることになる。

最終的な「勝者」は「金」などのコモディティに?

このように考えると、今後トランプ政権の政策により、結果的にインフレが加速するようなことになれば、米国の実質金利が低下することで、金が買われ、これらの資産価値がさらに増えていく可能性が高まることになる。

この場合、もちろん米ドルの価値は下落しそうだ。長期金利自体が上昇すれば、債券価格は下落するため、債券から株式や金などに資金がシフトすることも考えられる。もしインフレが本格化すれば、金だけでなく、原油や非鉄などのコモディティ(商品)も買われるだろう。原油価格については、国際指標であるWTI(ウエスト・テキサス・インターミディエート)原油先物価格が現在1バレル=60ドル台で推移しているが、これは世界の主要生産者にとっては、生産活動の継続を行ううえで最低の水準である。

原油の需給に影響を与える、米シェールオイル企業の生産コストは低下しているとの指摘もある。だが、彼らへの調査結果を見ると、生産継続には65ドルから70ドル程度の水準は欲しいという本音がうかがえる。

米CPIはWTI原油との連動性が高いことから、今後原油相場が上昇すれば、上記シナリオの実現性はさらに高くなる。長期金利上昇に加え、インフレ率がさらに上昇し、実質金利が抑制されることでリスク資産の価値がさらに上昇するというシナリオは、今のところ市場では全く聞かれていない。もちろん、金利高・株安・債券安というシナリオも考えておくことは必要だ。

FRBは金融政策の正常化という名目のもと、将来の利下げの余地を作るためにも利上げを継続するはずだ。その間にインフレ率が上昇すれば、利上げはさらにしやすくなる。しかし、その利上げが景気悪化を引き起こすよりも、むしろインフレ加速で実質金利が低下し、筆者は「リスク資産のさらなる上昇」という新たな動きにつながる可能性もあると見る。その際の主役は株式ではなく、やはり金などのコモディティ市場になるのかもしれない。筆者はこうした視点でいまの市場を見ている。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら