米金利上昇で浮上する「金投資」の魅力 米国のインフレ率上昇に負けないものとは?

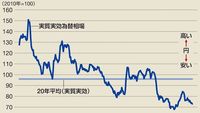

ここから金利は約35年間、下落したことになる。詳細は省略するが、米金融当局はハイテクバブル崩壊などのたびに政策金利を引き下げ、景気下支えを行ってきた。また、2008年の金融危機後には量的緩和策の導入などもあり、金利が上昇しづらい状況が続いてきた。

しかし、このような金利の低下トレンドも終わりに近づいている。筆者が結果的に一つの転換点として認識しているのが、2016年6月に行われた

英国の欧州連合(EU)からの離脱に関する国民投票だ。英国民は、このときいわゆる「ブレグジット」を選択したが、ここを起点に金利は底打ちから反転、製造業PMI(購買担当者指数)も反転上昇に転じている。今思えば、ここが金利と景気の底だったといえる。

世界景気は堅調、金利上昇は「必然」

さらに同年11月の米大統領選でのドナルド・トランプ氏の勝利をきっかけに、このトレンドは明確になった。それまでは、金融危機後のデフレ懸念などもあり、日米欧の中央銀行は利下げに加えて量的緩和策を実施し、インフレ目標を置き、これを達成するために緩和策の継続を行った。

しかし、米国はいちはやく量的緩和策の解除や政策金利の引き上げなど、金融政策の正常化に入っている。欧州も年内の資産購入終了を掲げ、やはり金融政策の正常化の時期を計り始めている。

緩和策を利用して通貨安にし、それをインフレに結び付けるという政策は、すでに欧米では事実上失敗したとの結論になっている。一方で、世界景気は堅調であり、株価も上昇している。金利はむしろ上昇するのが必然ともいえる環境にある。残念ながら、日米欧の多くの主力企業が海外に進出し、生産拠点を移すなどしたことから、民間の資金需要が低迷している。中央銀行が緩和策を導入し、資金を潤沢に供給しても、それがインフレに結び付かなかったのはこれらなどが影響している可能性がある、と筆者は見る。

一方、米国のトランプ政権は昨年末に大幅な減税導入を決定、さらに長期的かつ大規模なインフラ投資の実行を目指している。トランプ政権が行おうとしている財政出動策は、結果としてインフレに結び付く可能性がある。また、トランプ政権は当初から米国内に製造拠点を移すように各企業に訴え、税制面でもそれを支援しようとしている。トランプ大統領がどの程度理解しているのかは不明だが、政府が財政出動で景気を刺激すれば、結果的にインフレになる可能性は十分にある。そうなれば、35年間低下してきた金利は、いよいよこれまでとは異なる動きになるかもしれない。

無料会員登録はこちら

ログインはこちら