フィンテックで何が起こるか知っていますか 「口座格差」が銀行再編を引き起こす

ここに挙げた機能の一部は、すでに実現できているものもある。デジタル・ウォレットは「これらを統合して、ワンストップで利用できるサービス」であることが特徴だ。

誰が運営するのかがポイントに

今後は、「このデジタルウォレットを誰が運営するのか」というのが重要なポイントとなってくる。銀行やその関連企業が主体的に運用するケースもあるだろうし、すでにスイカやパスモなどを運営している鉄道会社でもよいし、アマゾンなど利用者との接点を多く持っているIT企業であってもよい。

デジタルウォレットは、新しい競争環境を生み出すことになる。その理由は、同じ土俵の上で、サービスの使い勝手などを利用者が簡単に比較できるからだ。多くの人が日常で体験していることだが、同じ機能のサービスを3つも4つも使い分けることはほぼない。使うのはせいぜい1つか2つだ。こうした状況で利用者に選ばれない銀行からは、預金が流出することになる。またその銀行は、冒頭に述べたように、銀行として事業モデルが成立しなくなる。

フィンテックというと、「利用者が金融サービスを簡単に使えるようになる」というイメージが先行しているように見えるが、実は「銀行と利用者のつながり方」、ひいては「銀行の事業モデルそのもの」を変えかねないパワーを持っている。

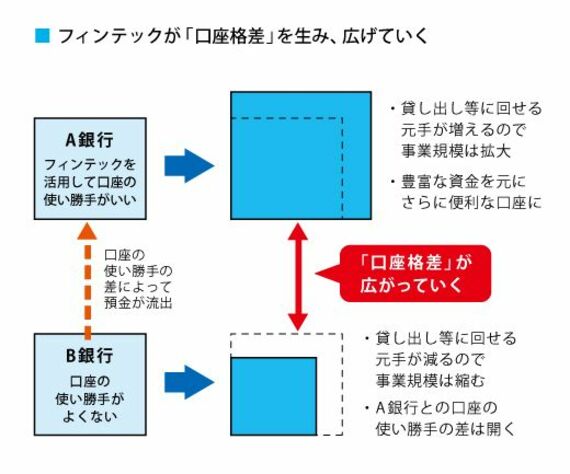

このように、今後、テクノロジーによって、預金口座を起点としたサービスは大きく変化してくるだろうし、これまでのようにどこの銀行でも同じサービスが受けられるという状況ではなくなっていく。たとえばA銀行の口座なら、預金からプリペイドへのチャージが簡単にできて、利用するたびにポイントを貯められたり、株や投資信託をスマートフォンで手軽に買えたりするのに、B銀行ではそれらが一切できないといった「口座格差」が生まれてくるのだ。

この格差が簡単には埋まらなくなり、利用者が銀行をあらためて選択し直すようになれば、利用者に選ばれない銀行は、「選ばれる銀行」にすり寄って行かざるをえない。このことは今後、銀行再編の大きな引き金になると予測される。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら