米国は6月利上げでも、後が続かない 金融政策は通貨政策に収斂される

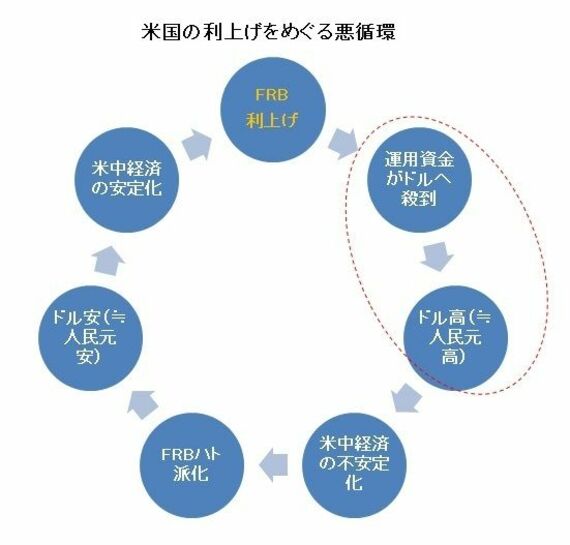

なぜなら、結局、今の世界で利上げを出来るのがFRBだけである以上、FRBが再び利上げに前向きになれば世界の運用難民が米国へ押し寄せることは避けられない。結果、再びドル独歩高の様相が強まり、米経済は思わぬ金融引き締め効果を被ることになる。

この「ドル高のわな」とでも言うべき悪循環が断ち切られない限り、FRBに連続的な利上げを期待するのは無理筋に思えてならない。連続的な利上げを期待できないならば、ドル高シナリオは非常に脆いものになるはずである。

繰り返しになるが、足元で再び利上げ期待が高まり始めているのは、ドル高が落ち着き始めたからであり、文字通り、「喉元過ぎれば熱さ忘れる」を地で行っているだけに思われる。

「ドル高のわな」が発生しないためには、FRBが利上げに前向きになってもドル全面高にならないような環境が必要だ。例えば過去であればFRBが利上げする時には新興・資源国は複数回利上げしていた。こうした状況であればドルを原資とするキャリー取引が勢いづき、むしろ利上げしてもドル安になるという地合いにすらあった。現状に目をやれば、FRB以外に正常化を模索できる中央銀行が世界的に稀有であるため、どうしてもドル高を引き起こしやすい。

金融政策は通貨政策へ収斂される

昨年8月11日の人民元の大幅切り下げ以来、世界経済の風景は明らかに変わった。その出来事が意味したのは「分相応な通貨高に中国はもう付き合えない」ということだったはずである。実質的なドルペッグ相場の結果、過去5年間、人民元はG4通貨(ドル・ユーロ・円・元)の中で最も通貨高の按分を引き受けた通貨という位置付けになっていた。

「緩やかなドル安」を主軸として「緩やかな元安」を演出するという暗黙の上海G20合意の真偽は知る由もないが、そのような合意があろうとなかろうと、ドル安が米中ひいては世界経済の安定に必要との事実は明らかにある。逆説的には、そのような事実があるからこそ、そうした暗黙の合意に対する観測が浮上しているのだろう。米国の政治的環境や為替相場を巡る国際的な文脈を踏まえる限り、引き締め路線を模索するFRBの金融政策はドル高相場の調整を志向する米財務省の通貨政策に収斂されてくるのではないか。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら