アサヒビール、大型買収の棚ぼたを狙う真意 世界シェア1位・2位の統合にどう立ち回る?

2015年3月期にSABミラーが計上した、出資比率58%相当のミラークアーズのEBITDA(税引き・償却前利益)は9.9億ドル(約1180億円)。ある外資系証券会社によると、直近15年間のビール業界における買収金額の平均値は「EBITDAの12倍」。これをミラークアーズに当てはめれば、同社の株式58%分の価格は約1.4兆円と試算できるという。

6月末時点でアサヒの現預金は561億円。泉谷社長が調達できるとした1兆円を加えても届かない金額だが、58%分すべては取得しないという選択肢もありうる。

買収に潜む2つの思惑

日本国内ではシェア首位のアサヒだが、逆に国内偏重が課題でもある。2014年12月期の国際事業の売上高はグループ全体の13%。キリンホールディングス(37%)やサントリーホールディングス(36%)と比べると、大きな差がついている。

部門利益も赤字が続いているだけに、米国で安定的に利益を出しているミラークアーズを傘下に入れることができれば、アサヒにとって国際事業の収益を好転させる大きなチャンスとなる。

同社がミラークアーズを手中に収めたい事情は、ほかにもある。ここにきて、ABインベブが日系ビールメーカーの買収に乗り出すのではないか、と業界関係者の間でささやかれ始めたのだ。

ABインベブは今年、都内に日本支社を開設した。すでに国内でコロナを販売しているが、日系ビールメーカー首脳は「(支社設立は)コロナの販売促進のためだけ、ということではない」とにらむ。

「外資が手をつけていない最後の市場」(野村証券の藤原悟史アナリスト)とされる日本のビール業界。ABインベブに買収されるリスクが高まった今、アサヒにとってミラークアーズの株式取得は自社を守る一手ともなりえる。

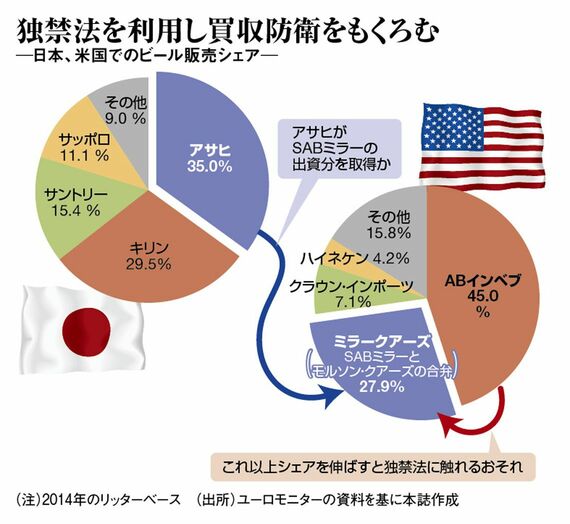

というのも、米国におけるABインベブのシェアは45%。アサヒが米国内に相応のシェアを持っていれば、仮にABインベブが買収しようとしても、独禁法に抵触するおそれが出てくるのだ。森・濱田松本法律事務所の伊藤憲二弁護士は「ABインベブが米国事業を切り離して買収する手も考えられるが、アサヒがその提案を拒否すれば敵対的買収となり、ハードルは高くなる」と見る。

ABインベブによるSABミラーの買収が実現し、ミラークアーズの株式58%が売却されることになれば、残り42%の株式を持つモルソン・クアーズを筆頭に、ハイネケン(オランダ)やカールスバーグ(デンマーク)など、世界の名だたるビールメーカーが争奪戦に乗り出すことも予想される。「ピークで辞めたい」と語ってきた泉谷社長。強豪たちを相手に、世界戦で一泡吹かせられるか。

(「週刊東洋経済」2015年11月7日号<2日発売>「核心リポート05」を転載)

アサヒグループホールディングスの株価・業績 は「四季報オンライン」で

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら