ハーバード、イェールが高利で運用できる理由 個人投資家が使える「必勝戦略」とは?

エンダウメントの特徴は、こうした長期投資の利点を理解して、リターンの源泉を多様化している点にあります。

分散投資を徹底、オルタナティブ投資も積極活用

そうはいっても、ポートフォリオの過半をたとえば新興国のインフラのような特定の資産・戦略に集中投資するようなことはありません。

基本は、ウイリアム・シャープとハリー・マーコビッツという2人のノーベル賞経済学者が打ち立てた現代証券投資理論にあくまで忠実に、リスク分散したポートフォリオを構築し、それを淡々と維持することにあります。

もしリターンの極大化を目指すのであれば、たとえば「これから数年は日本株だ!」などと、これからいちばん値上がりすると考える資産に集中投資するのが合理的ですが、エンダウメントは逆に、予想できない厳しい市場環境にも耐えられるようにまずはリスクを分散させて、淡々とそのリスクをとり続けるのです。

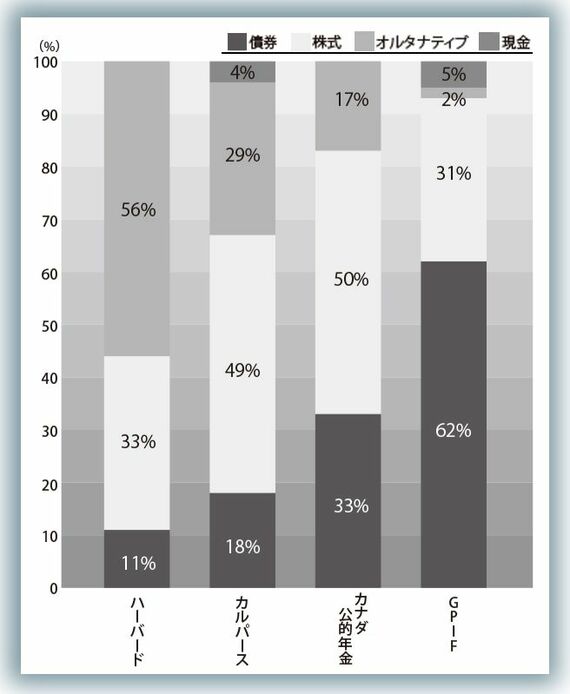

エンダウメント投資戦略の3つめの特徴は、オルタナティブ(代替)投資への配分がとても大きいことです。

かつては、米国でも機関投資家による運用は株式60%・債券40%に投資するポートフォリオが一般的でした。ところが、エンダウメントはポートフォリオの抜本的な見直しを行い、現在では、米国株式・債券に対する投資比率は10%程度に低下しています。それに代わって、いわゆるオルタナティブ(代替)投資を積極的に導入したのです。

ハーバードはオルタナティブを積極的に導入

オルタナティブ投資は大きく分けると流動性のあるものとないものに分かれますが、たとえば、流動性のないものではプライベートエクイティなどが代表的ですが、ちょっと変わったものでは森林資源なども入ります。少し前の話になりますが、ハーバード大学では昔「ティンバー(木材)専門チーム」が数名在籍していたほどです。

いろいろな資産クラスにどう配分するかというターゲット・ポートフォリオ(政策ポートフォリオとよばれることもあります)は、毎年決定されます。ただし、過去からのターゲット配分の実績をみてみると、ある時に極端に大幅な変更を行うことはなく、各資産クラスのリスクや相関の変化に応じて、徐々に調整を図って現在に至っています。

最後に4つめの特徴は、運用のやり方です。基本的に、資産配分が決まったら、資産クラスごとに優秀な運用会社を起用して、運用自体は外部委託してしまいます。

つまり、相場の先行きを予想したり、銘柄選択のための調査などはそれぞれ専門の運用会社に任せる。自分たちは、よい運用会社を探して、長くじっくりと付き合うことに徹するというスタンスです。

無料会員登録はこちら

ログインはこちら