主要国の上場企業「減少時代」に日本で起きる変化 中小の退場ではなく大手の統合・再編が必要

これに対してアメリカでは上場企業数は減少しているものの、MSCI指数に占める比率は上昇している。つまりリスクマネーは上場企業数が減少している国に集まり、増え続けている日本には注目していないといえるのだ。

上場企業数を減少させた“犯人”

主要先進国で上場企業数が減少した背景にあるのは、上場維持コストの増加と、株式市場代替機能の発展だ。このうち上場・上場維持コストについては、コーレポートガバナンスコード(CGC)や情報開示規制への対応コストが大きい。各国で世紀の変わり目あたりから、規制強化が顕著になった。

例えばアメリカでは、2002年に内部統制強化を目的としたSOX法が施行。イギリスでも1992年に「キャドベリー報告書」が提示され、10年にCGCが策定された。ドイツでは、1997年に設立した新興企業向け市場でインサイダー取引や粉飾決算が続発し、わずか5年で廃止された。これを機に02年に上場企業に「透明性基準」が導入されている。

そして株式市場の代替機能として、PE(プライベート・エクイティ)ファンドなど投資ファンドが急増したことも大きい。最も大きな変化を見せたはアメリカだ。

アメリカにおけるPEファンドは、1980年の24社から2016年には3000社へと飛躍的に増加、運用資産も10億ドルから8250億ドルとなった。アメリカでは、PEファンドに買収された企業が再上場する確率はわずか10%。それ以外の企業は、事業会社やPEファンドなどに売却される。つまり、こうしたサイクルが上場企業数を減少させているわけだ。

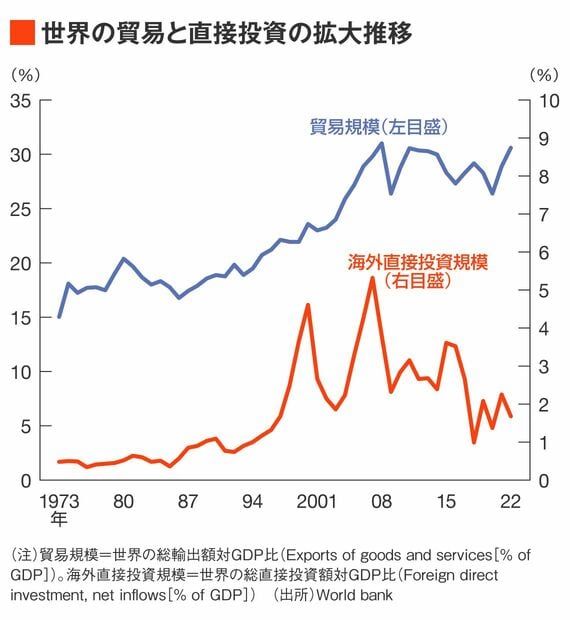

下図は、貿易と直接投資の推移だ。貿易の増加は通常、相手国への製造・営業拠点の設置などを通して直接投資を増加させる。しかし、90年代後半以降、この動きがデカップリング。アジア通貨危機の1990年代後半、リーマンショックの2000年代後半などが特徴的だ。現在では、貿易の多寡とは独立して、国境を跨いだ資本移動が活発に行われている。

こうしたグローバル資金は、PEファンドや機関投資家を巨大化させ、上場企業に対してガバナンスや収益力の改善を求める。これに各国の規制強化がシンクロする。そして巨大化した機関投資家は、流動性の高い企業を好む。一方、流動性の低い企業は株価が過少評価され、アクティビズムの標的になったり、事業会社や投資ファンドに買収されたりするのだ。

日本でもCGCをはじめとする上場企業に対する規制強化はすでに始まっている。また、国内系、外資系ともに投資ファンドの存在感も高まってきた。PEファンドによる投資案件数も2000年の25件から2020年には146件へと増加している。23年8月には経済産業省が「企業買収における行動指針」を発表し、被買収会社が同意していない場合の買収のガイドラインを示しており、M&Aは活発化するであろう。

こうした変化に伴って、日本にも「上場企業数の減少」という波が来る可能性は高い。ただし重要なことは、新興企業の上場を抑制せず、伝統的大企業の再編を促すことではないだろうか。単なる上場企業数減少の経済効果は限定的である。新興企業の上場規制を強化して、彼らへのリスクマネーの供給を減らすことはむしろ経済にマイナスだ。