主要国の上場企業「減少時代」に日本で起きる変化 中小の退場ではなく大手の統合・再編が必要

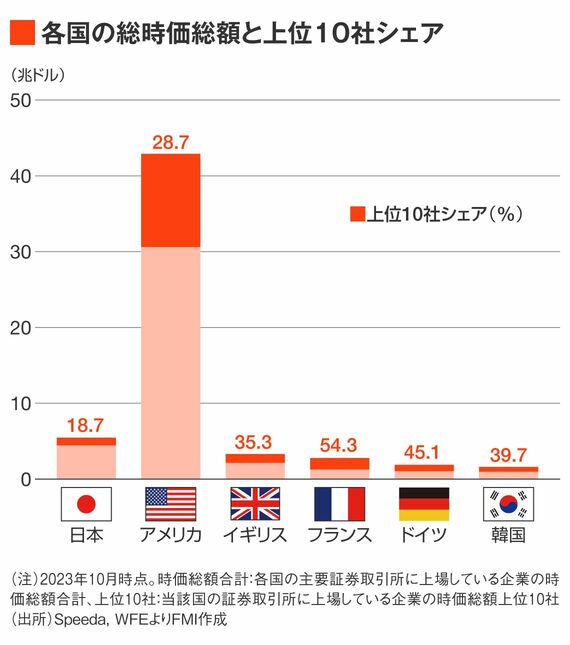

下図を見ると、日本の上位10社の時価総額シェアが他国と比べて低いことが分かる。つまり再編や統合が必要なのは大手企業なのだ。いくら中小の上場企業を減らしても、こうした状況は変わらない。

大企業の再編・統合が必要

では、適正な日本の上場企業数はどれくらいなのだろうか。

日本の上場企業上位10社の時価総額を不変として、現在の占有率19%をアメリカ並みの29%にする算数をしてみよう。分母である総時価総額を35%前後減少させれば、アメリカ並みの占有率が達成できる。これを中小上場企業の退出のみで行えば、日本の時価総額全体が縮小するだけだ。

一方、大企業の退出や再編・統合は、複合的に日本経済にダイナミズムを与える。そもそも大企業同士の統合・再編は不要な競争の回避だけでなく、規模の拡大を通した生産性の改善を生み出す。大企業の時価総額が大きくなれば、グローバルなリスクマネーは日本に注目する。それがさらに日本全体の時価総額を高めて、日本の国力を引き上げることにつながるのだ。

また大企業に偏在する有能人材が、労働市場に供給されることも重要ポイントだ。有能人材が他産業や将来性あるスタートアップへ参画すれば、副次的な経済効果が期待できる。

そういう視点で考えてみると、現在、東証が進めている改革は、流動性の低い企業の“足切り”に軸足があるように見える。しかし中小の上場企業を多く温存させ、将来の新興大企業を揺籃するのが株式市場の役割の一つではないか。

大企業の経営にインパクトを与えるのが、株式市場改革の本筋だからだ。そのためには、時価総額やPBRの水準という「静的指標」ではなく、「動的指標」を見るのも一考だろう。例えば、上場後10年で株価を2倍とするといった目標設定だ。上場企業の平均資本コストを8%とすると、10年で株価を2倍(1.08の10乗≒2)にしてはじめて経営は合格点となる。

また政府は、企業再編において「雇用の確保」などを最重要視しているように見える。しかし、大企業の再編・統合で重要なのは、有能人材が労働マーケットに供給されることだ。労働マーケットが潤沢であれば、有能人材は転職におけるリスクの最小化が可能となる。時価総額も労働も、動的な視点で大企業の経営資源を社会化する政策が必要となる。

最近、日本でも大企業の非上場化の報道が増えている。他国では一般化した上場企業数の減少という事象を、日本でどのように受容して活用していくかが問われている。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら