住宅ローン「残価設定型」がじわり広がる理由 銀行やハウスメーカーのビジネスも変わる?

自動車の購入時に「残価設定型ローン」を利用したことがあるだろうか。同ローンは、数年後の残価(車両の価値)を決めて購入額から差し引くことで、月々の返済額を軽減する効果がある。決められた年数が経過すると、購入者は車を返却するか、残りのローンを自己資金で完済して車を買い取るかを選ぶ。

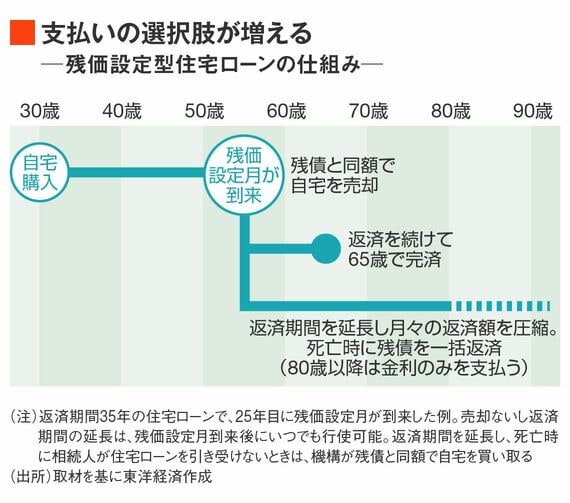

今、この仕組みを住宅に応用した「残価設定型住宅ローン」の取り組みが始まっている。住宅購入から一定の年数が経過すると、そのままローンを返済し続けるか、ローンの残額(残債)と同額で自宅を売却して完済するかを選べるのだ。一生で一番大きい買い物と言われる住宅。ローンとの付き合い方の選択肢の広がりは、消費者のライフスタイルはもちろん、銀行やハウスメーカーのビジネスモデルにも影響をもたらす可能性がある。

定年後もローン返済のリスク

「50代後半で役職定年を迎えれば給料は大幅に下がる。定年退職すれば給料は途絶える。そんな中で、住宅ローンを払い続けることはリスクとなる可能性がある」。残価設定型住宅ローンを開発・展開する、一般社団法人移住・住みかえ支援機構の大垣尚司代表理事は力説する。

残価設定型住宅ローンの基本的な仕組みはこうだ。住宅ローンの条件にもよるが、対象となる住宅には借り入れ時点からおおむね20~30年目に残価が設定される。年数が到来すると、住宅購入者はそのまま住宅ローンを払い続けるほか、2つの選択肢をいつでも行使できる。

残債と同額で住宅を機構に売却してローンを完済するか、返済期間を引き延ばして月々の返済額を圧縮し、死亡時に一括して返済するリバースモーゲージのような形式に転換するかだ。

なぜ2つの選択肢が必要なのか。役職定年ないし定年退職を迎えて収入が減少すると、住宅ローンの返済が家計を圧迫しかねない。ローン負担に耐えられず住宅を手放すにせよ、不動産市況が悪ければ売却額が低く抑えられ、残債を完済できない可能性がある。「予期せぬ収入減に備えて”保険”を用意しておこう」というのが残価設定型住宅ローンの狙いだ。

国も残価設定型住宅ローンに期待を寄せている。2021年3月に国土交通省が公表した住生活基本計画には、「健全なリースバックの普及、リバースモーゲージや残価設定ローン等の多様な金融手法の活用を進め、住宅の資産価値の合理化・明確化を推進」と明記されている。

残価設定型住宅ローンを通じて中古住宅の売却や住み替えを促し、中古住宅流通の活性化を通じてスクラップアンドビルドを抑えたい考えだ。

無料会員登録はこちら

ログインはこちら