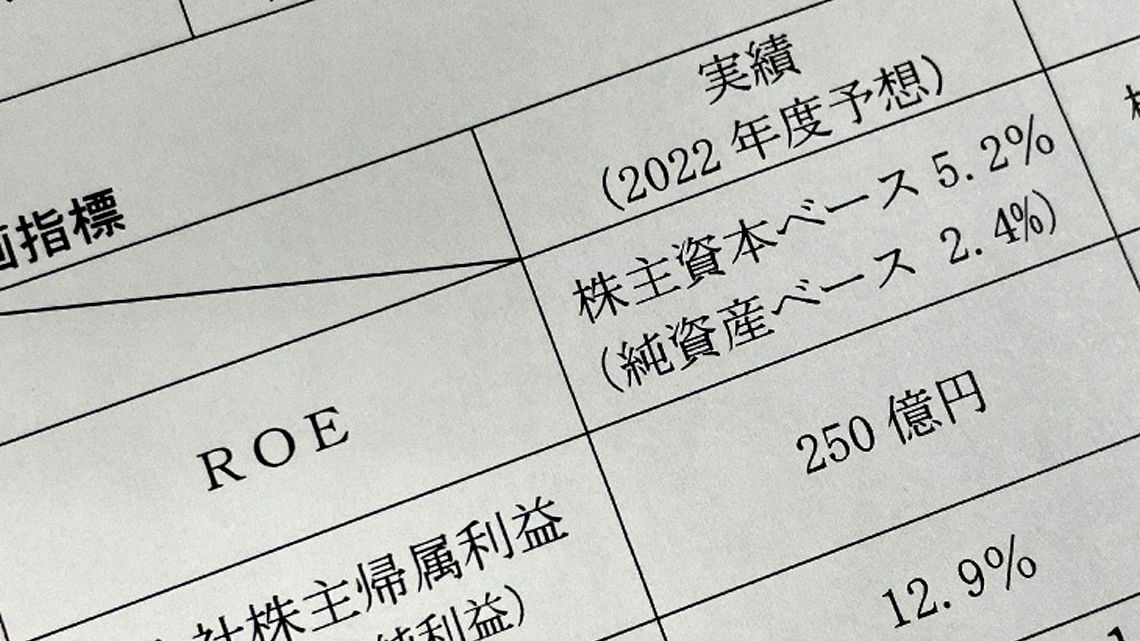

京都銀行の資料には、ROEの目標が2つある(記者撮影)

『週刊東洋経済』7月10日発売号では「逆襲の銀行」を特集。金利上昇や株主圧力を受け、リテール改革などでメスを入れる銀行を特集した。

株主からのお金を元手に、どれだけ効率的に稼いでいるかを示すROE(自己資本利益率)。投資判断に使われる指標をめぐり、銀行の独自基準が混乱を招いている。

3月に京都銀行が公表した中期経営計画には、2023年3月期決算におけるROEの実績数値が“2つ”記されている。1つは2.4%、もう1つは5.2%。乖離の原因は前者が「純資産ベース」、後者が「株主資本ベース」で算出されていることだ。

一般にROEの分母には、株主資本にその他有価証券評価差額金を加えた数値が用いられる。前述の純資産ベースはこれだ。対する株主資本ベースは評価差額金を控除し、株主資本のみを分母と見なす。

純資産ベースではROEの数値が低い

トピックボードAD

有料会員限定記事

](https://m.media-amazon.com/images/I/51pmwmFdORL._SL500_.jpg)

無料会員登録はこちら

ログインはこちら