グリー傘下のベンチャー投資会社が陥った袋小路 業界有数の好成績も新規ファンドの組成に難航

独立がうまくいくケースばかりではない。

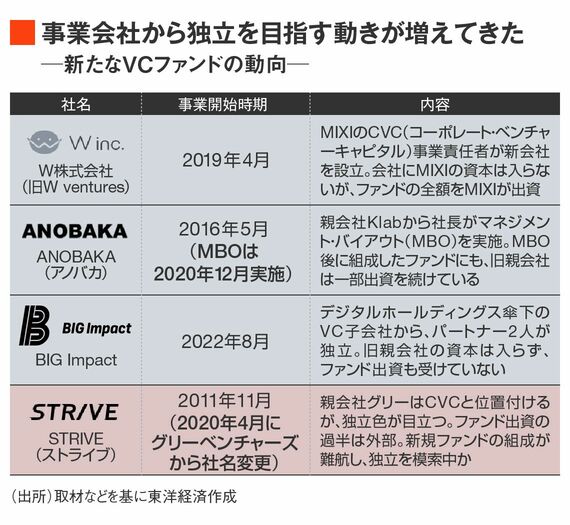

デジタルホールディングス傘下のVC子会社、Bonds Investment Group(通称BIG)では、2022年8月にパートナーの2人が独立。似たような社名のBIG Impactという会社を立ち上げた。ただ当初目指していた150億円規模のファンド組成がうまくいかず、現在は単独での組成を断念している。

BIGとBIG Impactに対し、独立の経緯や互いの関係などについて質問したが、両社ともに「コメントを差し控える」との回答だった。

ストライブの場合も、堤・天野両氏が独立を模索するのが自然な流れだが、「投資家との契約上、(通常は10年満期とされる)既存ファンドの運用を終えるまで辞めづらいのではないか」と複数の関係者はみる。

グリーとしては、思い切ってストライブの経営陣を刷新すれば、問題はひとまず解決する。しかし、これまで好業績を残してきた経営陣を代えることは、既存の投資家に不信感を与えかねない。まさに両社は「袋小路」の状態と言える。

サクセッションプランは十分だったのか

ストライブ側に否がないわけではない。両パートナーのリーダーシップでストライブがここまで成長してきたのは事実だが、「個人商店の域を出ない。継続的な成長のために必要なサクセッションプラン(後継者育成計画)もみえない」という声は周囲に存在した。

若手キャピタリストに配慮した登用や権限委譲の仕組みが整っていれば、前出の大矢氏が指摘するガバナンスなどに関するグリー側の懸念も、少しは払拭できた可能性が高い。

スタートアップの情報分析を行うINITIALによると、2022年に国内スタートアップへ投じられた金額のうち、CVCと事業法人の直接投資による比率は25%を占め、系統別では独立系VCや海外を抑え最も大きかった。2015年から2022年にかけて、日本のCVCは国内VC案件のおよそ半分に投資しているというデータ(PitchBook調べ)もあり、事業法人系のスタートアップ投資は日本のスタートアップ市場を牽引するドライバーになっている。

VC部門における独立のあり方を含め、親子関係をいかに保ち、自社のオープンイノベーションやファイナンシャルリターンにつなげていくのか。ストライブで起きている出来事は、多くのスタートアップ関係者にとっても教訓になりそうだ。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら