グリー傘下のベンチャー投資会社が陥った袋小路 業界有数の好成績も新規ファンドの組成に難航

グリーとストライブの間で議論になったとみられるのが、創業期からストライブの代表パートナーを務める堤達生氏と天野雄介氏への報酬の分配だ。

通常、VCの売り上げは外部投資家から預託を受けた資金の2%に当たる管理報酬と、ファンドが生んだ超過リターンに対する20%の成功報酬からなる。通称「キャリー」と言われるこの成功報酬をめぐって、親会社のグリーとストライブの間で何らかの方針対立があったようだ。

グリーの投資・インキュベーション事業を統括する大矢俊樹・取締役CFO(最高財務責任者)は東洋経済の取材に対し、「ファンドの新規組成を行う際は、ガバナンス体制や収益性などをみて総合的に判断している。ストライブの4号ファンド組成を現在進めていないのは事実だが、組成するかの協議は継続している状況だ」と話す。

親子間における方針対立やその内容、ストライブでの人材流出については回答がなかった。ファンドの新規組成はそもそも機関決定しておらず、グリーが出資を拒否した事実もないという。

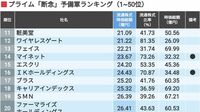

2022年の半ばは、アメリカ連邦準備制度理事会(FRB)が27年ぶりとなる0.75%の大幅利上げを決め、スタートアップの資金調達環境が激変したタイミングでもある。「マクロの経済環境が悪く、幅広い投資家から資金を集められなかった」とストライブ関係者は話す一方、「あれだけ良好なパフォーマンスを出しているVCなら、外部の投資家も集めやすいのではないか」(VC関係者)とみる向きもあり、真相は定かではない。

東洋経済はストライブへの正式取材を申し込んだが、対応はグリーにすべて集約されるとし、回答を得られていない。

独立して新会社を立ち上げる事例も

ストライブの行き詰まりは、スタートアップに投資する日本の大企業などにとっても他人事ではない。事業法人が主体となる投資において、投資部隊に対する独立性や報酬をいかに設計するかはコア要素になるからだ。

この問題にいち早く直面したIT系のメガベンチャーからは、メンバーがCVCから独立して新会社を立ち上げるという事例も生まれている。

たとえばMIXIでは、2013年に立ち上げたアイ・マーキュリーキャピタルというCVCの責任者が自由度の高い意思決定を求めて独立、2019年にW株式会社(当時W ventures)を設立した。スマホゲーム会社のKLabでは、2015年に設立したKVPというCVCの社長が投資活動の積極化などを目的として、2020年に親会社の株式を買い取るMBO(マネジメント・バイアウト)を行った。

いずれの新会社も、かつての親会社と資本関係は一切ないが、旧親会社は新会社のファンドに出資をしており、独立後も良好な関係を築いている。

MIXIは4月にW株式会社が運営するファンド「W fund」の投資先である位置情報共有アプリ「whoo」を運営するLinQに、最大20億円の出資を決めた。「W fundによるLinQへの投資はプロダクトのリリース前に行った。MIXI傘下ではできなかった機動的な意思決定が、結果的にMIXIにとってもプラスになっている」(W株式会社の新和博・代表パートナー)という。

無料会員登録はこちら

ログインはこちら