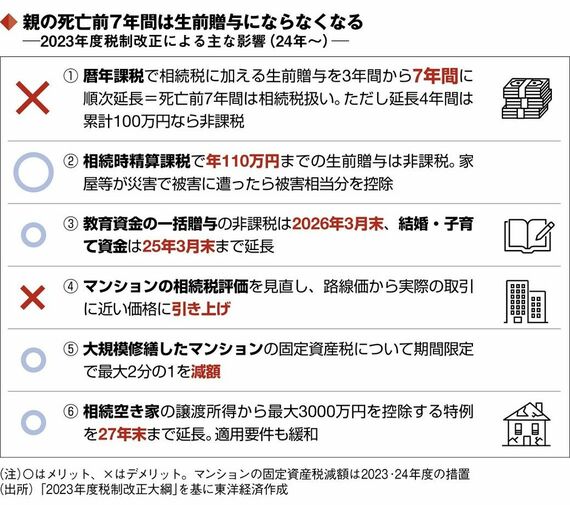

生前贈与、親の死亡前7年なら「精算課税」が得だ 年110万円ずつなら無条件で770万円は税金なし

一方では、メリットもある。「相続時精算課税」で基礎控除110万円が新設されたことだ。精算課税も年110万円まで非課税になった。

しかもこの110万円については、暦年課税と違い、持ち戻しのルールをあてはめなくてよい。つまり相続時にも相続財産に加算しなくていいのである。ちなみに精算課税には現状、特別控除の2500万円が持ち戻しの対象になっているが、これは従来と変わらず相続加算される。

小規模宅地等の特例は精算課税に使えない

選ぶなら暦年課税と精算課税のどちらか。相続発生7年前から毎年110万円を生前贈与するケースは以下のようになる。

暦年課税では、7年間で770万円非課税になるが、相続時には持ち戻しによって相続財産に加算される。つまりこの分の非課税はなし。非課税の枠で残るのは延長4年間の100万円になる。

一方、精算課税でも、7年間で同じく770万円の非課税になるのは同じ。ただし相続時には持ち戻しが適用されず、相続財産には課税されない。つまり非課税としてまるまる770万円残る。

結果、非課税の額は暦年課税が100万円で精算課税が770万円と、意外に差は大きい。少なくとも親の死亡前7年以内なら、精算課税を選ぶほうが子により多くの財産を遺せるわけだ。

ただし、注意もしておきたい。

加算期間で8年間以上は、贈与する財産の金額や頻度、相手によって条件が変わってくるため、必ずしも精算課税が有利とは限らない。

また精算課税を一度選ぶと、暦年課税に変更することはできない。さらに精算課税では、実家の土地の相続で相続税評価額を80%減額できる、小規模宅地等の特例が使えないなどだ。

生前贈与を行使する有利さは薄まる一方だが、それでも節税できるいろいろな手段はまだ残されている。相続と贈与を正しく知り、賢く財産を遺してもらいたいものである。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら