前回の記事ではPBR0.8倍が真の底値であると解説しました。PBRについて理解を深め、ご自身で計算ができるようBPS(1株当たり純資産)についても知っておきましょう。

BPSとは、1株当たりどの程度の純資産があるかを表した指標です。Book-value Per Shareの略で、Book-valueは純資産(帳簿価格)、Per Shareは1株当たりで、つなげると1株当たり純資産となります。

さて、日経平均株価のBPSはインターネットで簡単に調べることができます。その際に「指数ベース」で計算されたものと「加重平均」で計算されたものが出てくるケースもありますが、ここでは日本経済新聞に掲載されている「加重平均」で計算されたものを採用しています。

前述のPBRは、株価をBPSで割ることで求められます(PBR=株価÷BPS)。つまり、純資産よりも株価が高ければPBRは1倍を上回り(つまり割高と判断される)、純資産よりも株価が低ければPBRは1倍を下回る(つまり割安と判断される)ことになります。

このことから、日経平均株価のPBRが1倍を下回ることは稀で、PBR1倍付近まで株価が下落したら概ね買い時であったというケースがほとんどです。

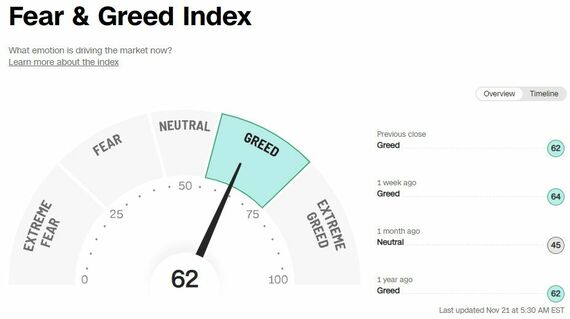

VIX指数40以上、Fear & Greed Index 10以下、PBR1倍以下が概ねの買い時

株価が短期的にどのように動くかを正確に予測することは不可能です。仮にそのようなことができるのであれば、誰もが大金持ちとなれますが、そのような話は存在しません。

しかし、長い目で見れば、リターンは概ね歴史的な平均値へ回帰していきます。長く投資を続けていれば平均的なリターンを享受することは、さして難しい話ではありません。また、バフェットが言うように、暴落時、皆が恐れている時には貪欲に買っていくことで、リターンを高めていくことも期待できます。

本記事では「皆が恐れている時」とは、どのような状況であるのかを学びました。それは過去の暴落と照らし合わせて、VIX指数が40以上、Fear & Greed Index が10以下の状況を言います。

また、株価がどこまで下がるかわからないという状況においてもPBRが1倍以下となることは稀であり、株価が下落して1倍に近づいていくにつれて、買い時に近づいているという判断ができるでしょう。

これらを組み合わせて判断していくことで、暴落は恐がるものではなく、リターンを高めるチャンスと捉えることができるはずです。そのような投資マインドを獲得することで、暴落時に退場させられることもなくなり、長く株式投資を続けていくことができると確信しています。

無料会員登録はこちら

ログインはこちら